银行理财都不刚兑了 看这3点以防被坑

年末了,银行理财翘尾明显,收益每周都在涨,正是下手的好时机。然而“去刚兑”时代来临,银行理财再也不是保本保息的了,投资人从此自负盈亏,好自为之。

土壕的故事

前不久,网上刚爆出有土壕买了5000万银行理财,想着是银行的产品比较安全,还有国家兜底,肯定没问题。

结果5年过去了,银行原原本本退回本金,一分钱利息都没给他。

土壕当然气不过,当初买的时候不是说最高收益率为8.1%吗?!于是一纸诉状告上法院,让银行赔他2000万。

最后银行赢了,一分都没赔。

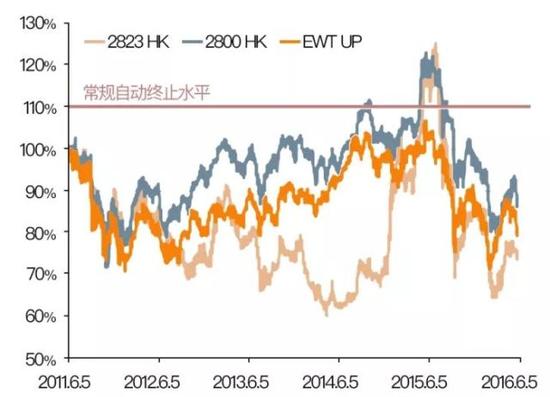

因为之前买的时候有规定,万一他投资的指数挂钩标终止了,投资收益就为零;最好的情况,才会有8.1%的收益率。结果他就是这么倒霉,投资了台湾的指数基金,受台湾经济滞胀影响,挂钩标的到了自动终止水平。

用大白话总结,他买的本质就是个保本不保息的产品,所以没拿到利息只能怪自己当初没看清。

普通人的对策

看到这里有朋友害怕了,现在买个银行理财都要专业金融知识不成了?我一个普通人,有没有简单清晰接地气的办法,让我自己判断下心仪的银行理财靠不靠谱。

办法还是有的,重点看三点:这是银行自营还是代销的?投资方向是结构性还是非结构性?内部风险评级怎样?

1、这产品是银行自营还是代销的?

首先要明确,肯定是自营的更安全,也更推荐大家买银行自营的。

因为自营的有银行做信用背书,合规性和安全性上都更有保障。那我怎么知道这是自营的,还是银行帮别人代销的?

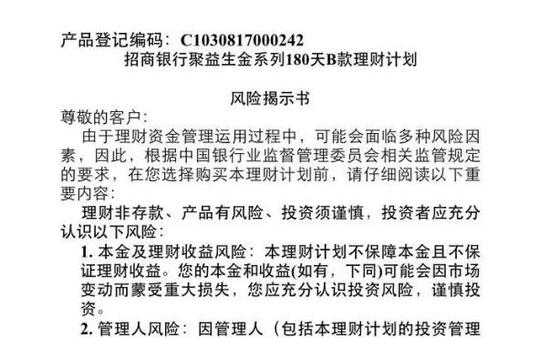

凡是银行自发的理财产品,在产品说明书中,会有一个以大写字母“C”开头的14位产品登记编码。

在中国理财网的搜索框内输入该登记编码就会查询到对应的产品,如果不是C开头的或者产品编码查询不到,那就不是真正的银行理财产品。

所以当客户经理说得天花乱坠时,我们不要忘了低头看看产品说明书上,有没有个大C。

2、投资方向是结构性还是非结构性?

惯例先明确,非结构性的更安全,推荐求稳的人买非结构性的,有野心的人买结构性的。

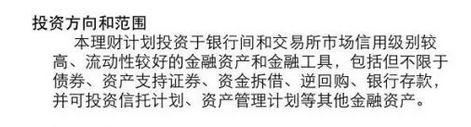

因为非结构性理财的投资方向是债券、存款、国债、央行票据等,波动性几乎为0,安全性超高。如下图就属于非结构性的。

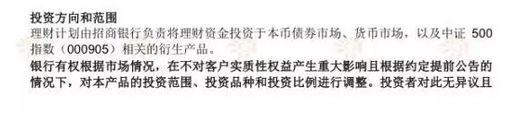

结构性理财的投资方向是黄金、石油、股票、外汇、信贷等,如下图就属于结构性的。

看着波动就比上一种的大,会受到政策、经济等各种大小状况影响,有的可以靠专业知识预测,有的出乎意料。

所以你的收益要么涨很高,要么跌得很惨。文章开头的土壕买的就是这种类型,赚了是你眼光好,亏了也不能怪银行。

除了投资方向,还有一个小窍门看是非结构性还是结构性。如果预期收益率是固定数值,就是非结构;预期收益率显示在一个浮动区间中的,是结构性。

3、看它在本银行的风险评级

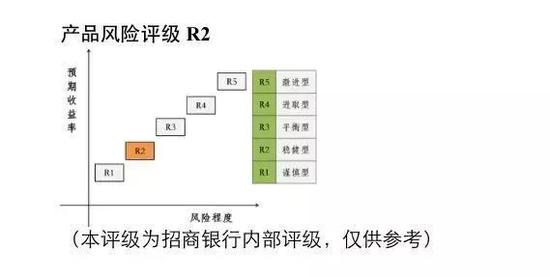

各家银行对理财产品的风险等级会用不同的符号,总体来看,基本分为五个风险等级,包括:谨慎型产品(R1)、稳健型产品(R2)、平衡型产品(R3)、进取型产品(R4)、激进型产品(R5)。

买理财前客户经理会让你做一份卷子,看你理财偏好属于哪个类型。我们可以根据自己所属类型买对应产品。

一般而言,R1、R2级风险系数很低,求稳的投资者可以买这两种产品;R3的会有一定量的股票投资份额,收益相对也比较稳定;R4级别以上的就要谨慎购买了,因为本金会有很大的不确定性。

最后,干货都在上面了。对号入座对比一下心仪的银行理财适不适合自己,靠不靠谱再下手吧。

关键词: 银行

相关阅读

-

大连交通大学全国排名第几?全国第四轮...

2022年,大连交通大学最新排名全国第224名(参考的是2021年的综合排... -

苏州科技大学怎么样?苏州科技大学填档...

苏州科技大学(Suzhou University of Science and Technology)... -

当前关注:人民币汇率换算公式是什么?...

现如今,大家出国游已经变成了一件很正常的事情,许多人几乎每年都... -

汽车进口关税为什么这么高?汽车进口关...

汽车进口关税说的就是我国的海关对于进口车征收的关税,不过一直以... -

前沿资讯!网评对比亚迪企业文化褒贬不一...

比亚迪是汽车行业的一个新秀企业,近些年的热度一直居高不下,很多... -

哪家证券公司佣金低?证券公司佣金的比...

哪家证券公司佣金低?佣金较低的证券公司:五矿证券,华信证券,华... -

好用的化妆品品牌有哪些?30-40岁护肤品...

好用的化妆品用在脸上是对脸没有多大的刺激的,推荐好用的化妆品品... -

环球视讯!建设银行股票代码是多少?建...

建设银行的规模还是非常大的,在我国境内各个城市几乎都有建设银行... -

小规模纳税人标准是什么?小规模纳税人...

对于纳税人来说,如何减少自己的税收是重点。但有一点特别重要,就... -

环球观察:什么是退休工资双轨?退休工...

如今,退休政策无疑是每个人都非常关心的话题,而其中的双轨退休制... -

看点:什么是工业自动化产品?自动化技...

什么是工业自动化产品?工业自动化是为了控制各种过程而控制工业生... -

实时焦点:如何从银行贷款?从银行贷款...

说到贷款,大多数人都处于一种无知的状态。他们应该如何贷款?用什... -

上海工程技术大学怎么样?2023年上海考...

上海工程技术大学学校很好。环境也好,老师同学也不错。基本上,很... -

计算机二级证书的含金量高吗?计算机二...

计算机二级考试科目选报,推荐二级office,即就是MS office及WPS of... -

什么时候参加国家计算机二级考试?计算...

2022年全国计算机等级考试(NCRE)(二级)将举办四次考试,时间分别为3... -

A股牛市有哪些特征?2022年部分风电龙头...

A股牛市的六大特征如下:1、市场上的资金大量流入,一些权重股出现... -

什么是上市和退市?部分增强现实上市龙...

退市选择是企业自主行为,上市和退市都属于资本市场常态,近期5家央... -

上海国债怎么买?储能上市部分龙头企业...

登录股票交易软件,点击国债逆回购选项;再点击沪市上的国债逆回购进... -

股票回购多久会涨?柔性电子上市公司龙...

不确定,股票回购之后股价可能会出现下跌的走势,比如,主力出货,... -

a股异常交易停牌规则是什么?2022年有机...

沪市新股上市首日涨跌幅达到规定的限制,停牌30分钟,深市新股上市...