华安财险加码航旅保障,能否缓解经营承压“燃眉之急”?

近日,华安财产保险股份有限公司(以下简称“华安财险”)发布2018年年报。整体来看,2018年华安财险由盈转亏,净亏损2.3亿元,同比2017年0.4亿元的盈利,下滑675%;保险业务收入实现123.76亿元,同比增长7%,其中,原保费收入为119.62亿元,同比增长6.1%,与行业11.52%的增速相比,稍显落后;偿付能力充足率为218.4%,相比2017年末下降了28.09个百分点。

华安财险相关负责人对蓝鲸保险坦言,过去一年,华安财险在保险业务和投资业务两个方面皆遇到一定阻力。为扭转颓势,今年将积极推进航旅项目。然而,根据航旅险市场目前的发展环境来看,已有不少具有竞争力的险企入局这片“红海”,华安财险此时加码航旅保障将面临品牌、产品和渠道多重环节尚未成熟的压力。同时,短期内无法迅速拉升保费规模和收入水平的航旅相关保险保障产品,能否缓解华安财险经营方面的“燃眉之急”,亟待市场考验。

亏损2.3亿、原保费增速放缓,华安财险2018年经营承压

2018年,华安财险的日子并不好过。经营亏损、原保费增速放缓等阴影皆笼罩在华安财险头上,挥之不散。

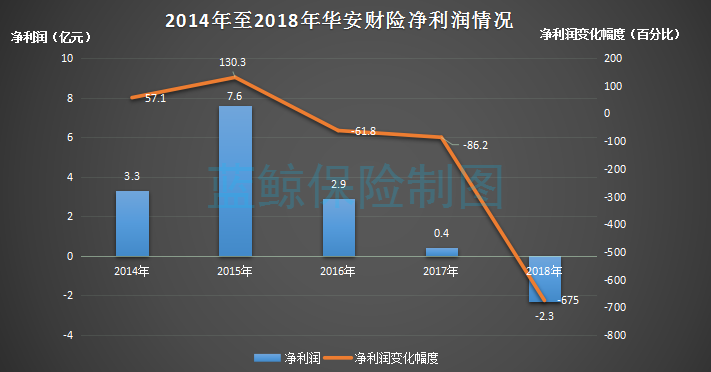

净利润方面,2018年,华安财险由盈转亏,亏损额达到2.3亿元。回溯来看,自2009至2017年的9年间,华安财险一直保持盈利状态。其中,2015年实现净利润峰值7.6亿元,此后,从2016年起,华安财险的净利润便一路下滑。从同比下滑幅度看,华安财险2016年净利润为2.9亿元,同比下降61.8%,2017年净利润0.4亿元,同比大幅下降86.21%,2018年经营亏损后,更是同比下滑675%。总体来看,华安财险近三年的净利润情况呈现出降幅不断扩大的趋势。

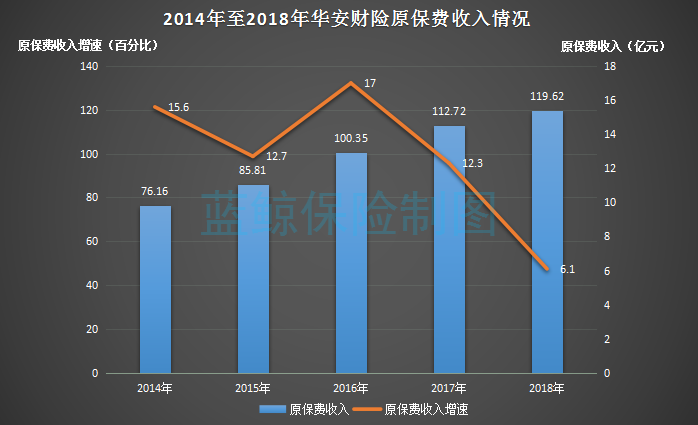

保险业务收入方面,2018年华安财险实现保险业务收入123.76亿元,同比增长7%。其中,原保费收入为119.62亿元,同比增长6.1%。值得一提的是,虽然原保费收入规模不断扩大,但近年来,华安财险原保费收入增速却逾趋乏力,在2016年达到17%的增速高值之后,便一路下滑,2017年原保费收入增速为12.3%,2018年仅为6.1%,与行业11.52%的增速相比,略显落后。

偿付能力充足率方面,华安财险2018年末偿付能力充足率为218.4%,相比2017年末下降了28.09个百分点,但仍旧充足。

从保费结构来看,蓝鲸保险统计,2014年华安财险的车险业务收入在原保费收入中占比高达87.8%,随后3年内,车险业务收入在原保费收入中的占比一直高居85%以上,分别达到86%、85.8%和85%。可见,车险业务对华安财险而言,一直处于“一险独大”的重要地位。

聚焦2018年具体情况来看,作为高居保费收入第一位的险种,车险业务为华安财险带来保费收入102.97亿元。但另一方面,赔款支出也达到54.53亿元,最终承保利润为负,亏损6.77亿元。

对此,华安财险对蓝鲸保险表示,2018年,由于受商车费改逐步深化,净费系数持续下降等因素影响,保险业务盈利空间受到进一步压缩,综合赔付率持续攀升。与此同时,在投资业务方面,受资本市场低迷影响,华安财险的投资收益率未达预期,致使经营出现亏损。

“现在财产保险公司绝大多数的市场份额都来自于车险”,上海财经大学金融学院教授粟芳指出,商车费改之后,车险市场的竞争更加集中在价格方面。

粟芳表示,从整体市场环境来看,车险业务已经进入发展的瓶颈期,汽车保有量的增长率在下滑。而各家保险公司之间产品同质化较高,往往要通过压价销售或者佣金之争等手段在渠道来源上进行激烈的竞争。对中小型险企来说,这样的价格竞争是难以承受的。

实际上,财险公司也正积极采取措施改变现状。华安财险对蓝鲸保险表示,自商改深化、报行合一实施以后,公司已进行了一系列措施,探索如何突破车险业务的桎梏。例如,在渠道方面,华安财险先后与蚂蚁车险分、中保车服达成业务合作,利用科技赋能等手段拓宽客户来源;在内控方面,华安财险引入外部精算咨询公司,细化分析不同业务风险成本的变化,降低费用成本。“从近期经营情况,车险经营有一定改善,成本率和费用率均有一定的下降”,华安财险相关负责人告诉蓝鲸保险。

尽管缓解了部分经营压力,但面对市场整体环境压力,从根本上改变车险业务发展现状仍不现实。关于未来如何进一步突破车险业务带来的经营困局,华安财险表示,将持续从深化科技赋能、借助新技术和推进新业务新渠道三个方面入手,提升车险经营管理和客户服务水平。

另辟新径加码航旅保障,品牌产品渠道或临多重市场压力

值得关注的是,在推进新业务新渠道以突破车险业务带来的经营困境上,华安财险已有实质性探索。华安财险相关负责人对蓝鲸保险表示,航旅项目是华安财险今年的重点发展方向之一,目前正在积极推进。

那么,航旅相关保险保障市场发展如何?据了解,目前,相对其他传统险种而言,航旅相关的保险产品发展时间并不长,市场空间主要依托于旅游产业的发展。随着近年来消费者旅行需求逐渐增多,出行方式愈加倾向航空运输系统,依托场景的航旅险市场快速拓展,前景广阔。

“2018年全年国内游客达55.4亿人次,比上年增长10.76%,入出境游客2.9亿人次,同比增长7.4%”,据中国旅游研究院《2018旅游经济运行盘点》系列报告统计,2019年旅游经济发展也相对乐观,预计2019年国内旅游人数60.6亿人次,同比增长9.5%,居民出境旅游人数约1.66亿人次,比上年增长11%。

“近几年,航旅险类销量增速一直保持在两位数以上,也是保险销售平台最主要的产品之一”,新一站保险网李阳告诉蓝鲸保险,据行业内部分析来看,预估未来一段时间内,航旅险销量仍将保持两位数的高增速。

市场需求之下,保险公司也纷纷行动,贴近场景,加码航旅保障。航延险、航意险、全球旅游保险、户外运动保险、出国签证保险、旅游救援保险等产品纷纷热销。

蓝鲸保险浏览发现,飞猪、携程、途牛及同程等OTA在线旅行平台皆在首页设置航旅险版块。板块下保险产品以境内外旅游意外险为主,按旅行目的地、时间期限细分为多款,并按保障力度区分设计出多档次产品。

进一步观察,从承保公司来看,目前,市面上航旅险产品主要承保单位涉及中国人保、中国太保、中国平安等老牌险企,众安保险、易安保险等互联网保险公司以及安盛天平、安联保险、美亚保险等具有外资背景的保险公司。

对此,李阳表示,由于我国保险市场集中度较高,在航旅险这个细分领域上,老牌险企的品牌效应依旧发挥着巨大优势,牢牢占据着市场份额。与此同时,出境游中,具有外资背景的合资公司,因在境外具有资源、服务等优势,也较受消费者青睐。

“在我看来,航旅险市场,已经算是一个红海市场了”,李阳表示,目前,绝大多数财险公司都已推出航旅类保险产品,而产品数量与产品销量不成正比的前提下,航旅险市场竞争将越来越激烈。

由此来看,华安财险选择入局航旅险这片“红海”市场,未来,或将承受品牌、产品、规模、渠道等多重压力。

“但这并不意味着市场已经饱和”,李阳强调,航旅险这一细分市场尽管是一个红海市场,但市场存量大、增长速度快,保险公司依据自身的差异化优势来进行破局。

事实上,华安财险也意识到这一点,近期动作频频。蓝鲸保险注意到,自2019年开年以来,华安财险几次公告内容均与航旅业务有关,先与乌鲁木齐航空有限责任公司达成合作,随后又受让业务范围涉及通用航空运营整个产业的扬子江保险经纪有限公司55%股权,成为该公司第一大股东。华安财险也对蓝鲸保险表示,目前,除价格低廉优势外,华安财险也已具备一定的航旅业务经验与渠道资源。

“市场上大量购买保险产品的并不是消费者,更多的是旅行社和航空公司等代理渠道”,李阳分析,保险代理方更加看重成本,保险公司若将渠道和价格进行优势结合,即使没有先发优势,也未必不能顺利开拓市场。

李阳同时提醒道,由于航旅险类产品具有单价低、复购率高的特点,选择进入这一市场公司的决策者,需清晰认知到,短期内,这类产品无法迅速拉升公司保费规模和收入水平。但只要扎根其中,不断提高服务水平,长期来看还是大有裨益的。

由此看来,在现有车险业务拖后腿的情况下,华安财险布局非车险业务有利于取得经营上的平衡发展,但若意欲进一步占据航旅险市场的份额,仍需攻坚克难,等待市场检验。航旅险这片新市场能否成为华安财险实现平稳经营、可持续发展的“救命稻草”,也仍待观察。(实习 李梦)

相关阅读

-

大连交通大学全国排名第几?全国第四轮...

2022年,大连交通大学最新排名全国第224名(参考的是2021年的综合排... -

苏州科技大学怎么样?苏州科技大学填档...

苏州科技大学(Suzhou University of Science and Technology)... -

当前关注:人民币汇率换算公式是什么?...

现如今,大家出国游已经变成了一件很正常的事情,许多人几乎每年都... -

汽车进口关税为什么这么高?汽车进口关...

汽车进口关税说的就是我国的海关对于进口车征收的关税,不过一直以... -

前沿资讯!网评对比亚迪企业文化褒贬不一...

比亚迪是汽车行业的一个新秀企业,近些年的热度一直居高不下,很多... -

哪家证券公司佣金低?证券公司佣金的比...

哪家证券公司佣金低?佣金较低的证券公司:五矿证券,华信证券,华... -

好用的化妆品品牌有哪些?30-40岁护肤品...

好用的化妆品用在脸上是对脸没有多大的刺激的,推荐好用的化妆品品... -

环球视讯!建设银行股票代码是多少?建...

建设银行的规模还是非常大的,在我国境内各个城市几乎都有建设银行... -

小规模纳税人标准是什么?小规模纳税人...

对于纳税人来说,如何减少自己的税收是重点。但有一点特别重要,就... -

环球观察:什么是退休工资双轨?退休工...

如今,退休政策无疑是每个人都非常关心的话题,而其中的双轨退休制... -

看点:什么是工业自动化产品?自动化技...

什么是工业自动化产品?工业自动化是为了控制各种过程而控制工业生... -

实时焦点:如何从银行贷款?从银行贷款...

说到贷款,大多数人都处于一种无知的状态。他们应该如何贷款?用什... -

上海工程技术大学怎么样?2023年上海考...

上海工程技术大学学校很好。环境也好,老师同学也不错。基本上,很... -

计算机二级证书的含金量高吗?计算机二...

计算机二级考试科目选报,推荐二级office,即就是MS office及WPS of... -

什么时候参加国家计算机二级考试?计算...

2022年全国计算机等级考试(NCRE)(二级)将举办四次考试,时间分别为3... -

A股牛市有哪些特征?2022年部分风电龙头...

A股牛市的六大特征如下:1、市场上的资金大量流入,一些权重股出现... -

什么是上市和退市?部分增强现实上市龙...

退市选择是企业自主行为,上市和退市都属于资本市场常态,近期5家央... -

上海国债怎么买?储能上市部分龙头企业...

登录股票交易软件,点击国债逆回购选项;再点击沪市上的国债逆回购进... -

股票回购多久会涨?柔性电子上市公司龙...

不确定,股票回购之后股价可能会出现下跌的走势,比如,主力出货,... -

a股异常交易停牌规则是什么?2022年有机...

沪市新股上市首日涨跌幅达到规定的限制,停牌30分钟,深市新股上市...