两只爆款基金“一日售罄” 新年已诞生7只百亿爆款

沪指站在3600点附近,爆款基金再度现身市场。

记者从银行渠道人士处获悉,截至1月13日下午4:00,今天再有两只爆款基金“一日售罄”。其中,由张帆拟任基金经理的华夏新兴成长认购规模超280亿元,詹成即将管理的景顺长城产业趋势混合认购规模也超100亿元,纷纷超过首发规模上限,两只基金再现“单日售罄”。

多位行业人士表示,近期股市各个板块量价齐升,沪指站上3600点,成交量放大,券商、白酒、新能源等板块活跃度提升,基金发行也趋于火热。不过,鉴于基础市场连续两年上涨,部分板块估值偏贵,主动权益类基金投资的难度也在增加。投资者应该坚持理性投资、长期投资理念,在今年基金投资中,适当降低收益预期。

两只爆款基金“一日售罄”

记者从银行渠道人士处获悉,1月13日上午,华夏新兴成长认购规模就超过了120亿元,完成了90亿元的募集规模上限;截至当天下午4:00,该只基金募集规模已经超过280亿,同期,由詹成拟任基金经理的景顺长城产业趋势混合,认购规模也超过100亿元。

而从两只基金份额发售公告看,两只基金分别设置了90亿元、80亿元的募集规模上限,这也意味着两只产品的比例配售已成定局,市场再度诞生两只“单日售罄”的爆款产品。

值得注意的是,两只基金都将在当天下午5点才结束募集,因此,基金的最终认购规模还有望继续增加。

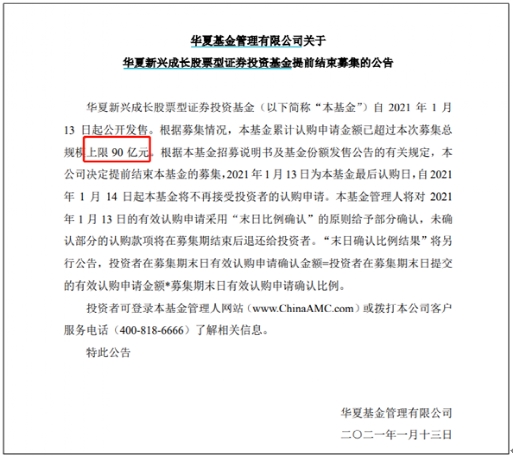

1月13日中午,华夏基金就发布提前结束募集公告称,公司旗下华夏新兴成长股票型基金,自2021年1月13日起公开发售。根据募集情况,该只基金累计认购申请金额已超过本次募集总规模上限90亿元。根据该只基金招募说明书及基金份额发售公告的有关规定,华夏基金决定提前结束基金募集。基金管理人将对2021年1月13日的有效认购申请采用“末日比例确认”的原则给予部分确认,未确认部分的认购款项将在募集期结束后退还给投资者。

公开资料显示,华夏新兴成长拟任基金经理张帆,现任华夏基金股票投资部总监,北京大学理学硕士,专注科创领域研究11年。从投资业绩看,截至1月12日,他目前管理的华夏经济转型,任职4年多总回报162.38%,年化回报达到27.11%。大幅超过同期业绩比较基准,在同类型基金中也位居前列,基金的超额回报明显。

张帆管理的新基金,主要投资于新兴产业中具备较高成长性的上市公司,重点关注新能源车、军工、云计算、半导体等新兴产业赛道。总体的投资思路为:以优质标的个股为主,力求捕捉长期成长股;以行业配置为辅,精选行业赛道,力图追求整个创新周期存在的机会。

谈及成长股后市投资机遇,张帆认为,从A股市场的机会来看,成长主题仍然是2021年市场重要的投资主线。他认为,中国正面临经济转型的时代机遇,随着5G、人工智能等技术成熟,同时在国产化替代和产业升级双重驱动下,涌现一大批具备高成长属性的细分领域龙头。

展望未来,张帆认为,短期来看一季度市场资金往往会比较充沛,正是做多成长风格的有利时机;长期来看,全球经济复苏带来的机遇值得期待,产业升级关系到国家整体战略,值得重点关注。

景顺长城基金经理詹成的过往业绩同样不俗,银河证券基金研究中心数据显示,截至2021年1月1日,詹成管理的景顺长城品质投资混合和景顺长城沪港深领先科技股票过去两年的净值增长率分别为169.70%和156.96%,同期比较基准为57.49%和52.28%,实现了112.21%和104.68%的超越回报超额回报突出。

针对新基金如何定义“产业趋势”主题,詹成表示,基金定义的产业趋势主题是指在中国加速转变经济发展方式和提高社会生活水平过程中引领或顺应未来发展方向的产业投资机会。“通过对全球主要经济体在不同发展阶段的产业趋势变化的研究,结合中国自身资源禀赋,竞争优势等因素,将重点布局科技创新和消费升级两大产业。”

对于科技创新和消费升级两大产业前景,詹成认为,未来两个领域中越来越多的中国企业将成长为巨擘。对于新基金投资策略,将通过精选产业发展趋势的受益者,以确定的产业趋势应对万变的市场,在组合构建的时候保持一定的均衡性,尽可能的降低净值的波动,追求复利,积小胜为大胜,力争在中长期的维度为持有让人创造持续稳定的净值增长。

新年已诞生7只百亿爆款

行业建言做好长期投资和理性投资

延续去年新基金发行的火爆行情,今年新基金募集仍然火爆。

截至1月13日,2021年开年仅仅8个交易日,已经新成立了35只公募基金,发行总规模高达1616.98亿元。其中,权益类基金就达到28只,募集总规模逼近1500亿元。

从百亿基金看,截至1月13日,今年以来已经诞生了7只百亿爆款基金,首募规模超过50亿元的基金数量也达到15只。广发基金王明旭、银华基金李晓星、前海开源基金曲扬等明星投资经理,都成为百亿资金追捧的市场明星,他们发行的新基金多数出现“单日售罄”,按照基金份额确认比例测算,多只基金单日募集规模超过200亿元,部分基金受到百万户持有人的踊跃认购。

在新基金认购火爆的同时,多位行业人士也提示,爆款基金频发,往往也是股市的阶段性高点,投资者应该坚守长期投资、价值投资理念,长期跟踪绩优基金的表现。

“我个人从业十五年以来,这种极致行情经历过几次,”德邦基金专户业务部执行总经理史彬表示,所有行业景气和投资都有周期波动,选择合适的增速和估值水平才是投资的王道,不要被市场的情绪影响自己的判断。无论是2006-2007年的煤炭有色,还是2014-2015年互联网金融,还是这次的消费和新能源,都是特定时代的行业繁荣的缩影。浪潮总会过去,选择合适的估值和增速,才能有效控制投资的收益和风险。

北京一位大型公募投资总监也表示,在专业投资理念和市场结构性行情下,近两年公募基金业绩释放,受到了各类资金的追捧。尤其是头部基金经理的产品,长期超额回报明显,资金在赚钱效应的激励下,往往也会诞生很多规模很大的爆款基金。

不过,在这个投资总监看来,当前时点的新基金“好发不好做”,因为市场上基本面确定性较强的白酒、医药、新能源、电子等多数板块已经达到估值高位,未来需要充分的估值消化;而银行、保险、有色等低估值、顺周期板块,还将受制于疫情反复、经济复苏进度的制约,没有明显的趋势性投资机会。在这种环境下,今年投资需要降低收益预期,不可能再出现2019年-2020年那样的非常赚钱的行情。

北京一位绩优基金经理也表示,过去两年,偏成长类的基金表现较好,但从市场均衡和均值回归的趋势考虑,2021年偏价值类的基金可能会有更好的表现。另外,鉴于投资的难度增加,市场的波动可能加大,他建议中低风险的投资者适当增加低风险基金去配置,比如纯债基金、二级债基等“固收+”品种,可以获取相对稳健的回报。

他也提到,2021年投资要降低收益率预期,当前投资者维持过高的风险偏好不是太合适;另一方面,权益类资产的长期投资价值仍然值得看好,他在投资中会坚定持有一定仓位的权益资产,并适当增加偏债资产,维持组合的均衡,实现净值的稳健增值。

关键词: 百亿爆款

相关阅读

-

热点评!交通运输部:三季度交通运输经...

人民网北京10月28日电(记者王连香)交通运输部今日发布前三季度交... -

环球速看:2021年中国创新指数达264.6 ...

图片来源:国家统计局官方微博“中国统计”人民网北京10月28日电(... -

新消息丨4500多家飘绿,80多家跌停,A股...

4500多家飘绿,80多家跌停,A股到底是闹哪样? -

【独家焦点】港股、A股10月表现全球垫底...

港股、A股10月表现全球垫底!A股到底差在哪儿?外资砸完内资砸 -

焦点快播:阿维塔11交付即可享受“充电1...

10月28日,阿维塔科技宣布,首座由阿维塔与bp合作共建的定制化高... -

君旗高山葡萄酒:阳光如何影响葡萄酒的质量

阳光能提供热能,温度升高能加速葡萄的成熟。不仅如此,阳光也能为... -

开心麻花公布演出排期 爆笑家庭舞台剧...

近日,开心麻花公布演出排期,爆笑家庭舞台剧《婿事待发》将于11月1... -

纪实访谈节目《这十年·追光者》收官 ...

纪实访谈节目《这十年·追光者》10月23日晚在湖南卫视迎来收官。最... -

深足利用定位球扳平比分 拿到了最近5轮...

昨晚,在海口五源河体育场,深圳队以2∶1惊险战胜了阵容不整的河北... -

分时线怎么看?核电上市公司龙头股有哪...

分时线可以这样看:1、当股价在均价曲线的下方往上运行,触碰均线,... -

两部门:多措并举保障多晶硅合理产量 ...

人民网北京10月28日电(记者申佳平)据国家发展改革委官网消息,为... -

当前信息:A股大盘创近半年新低!行业板...

A股大盘创近半年新低!行业板块全线下跌,超4500只个股飘绿 -

17公里、31个红绿灯、全程零接管,毫末...

近日,毫末智行首席交付官甄龙豹与魏牌副总经理乔心昱也亲自上阵,... -

环球播报:A股迎来紧急消息,下周将迎来...

A股迎来紧急消息,下周将迎来重大变盘时机,给所有散户提个醒! -

疑似特斯拉紧凑车型曝光 价格或下探至1...

近日,日本媒体曝光了一组疑似特斯拉紧凑型车型的路试谍照。新车贴... -

柬埔寨到店!雷丁芒果Pro开启海外销售

10月28日,芒果Pro作为登陆柬埔寨的第二款雷丁产品正式到店,海外销... -

为什么会出现大盘涨个股不涨?风电上市...

大盘涨个股不涨即市场所说赚指数没赚钱,出现这样的情况也是比较正... -

全球视讯!工信部:前三季度我国造船市...

人民网北京10月28日电(记者申佳平)据工业和信息化部官网消息,202... -

新能源车继续领跑 汽车消费活力尽显

随着国民经济恢复向好,新车密集投放上市,购置税减半等政策支持,... -

9月我国货运指数基本恢复至去年同期水平

人民网北京10月28日电(记者许维娜)记者日前从交通运输部科学研究...