给富士康称称重:台湾首富郭台铭影响力是无以复加的

2018年2月9日,“富士康工业互联网公司(FII)”的招股书悄然登陆中国证监会网站。

作为全球第一大代工厂商,也是全球最大的电子专业制造商,富士康冲击A股IPO,随之引起的轰动可想而知:

争议:报告期内受15次行政处罚;成立未满三年;同业竞争仅出具承诺…

赞誉:传递积极的两岸经济关系;对外资优质公司上A股的示范效应;上市后不低于4860亿市值,提高A股的全球影响力…

抛开争议和赞誉,直抵基本面,且让笔者为这头巨象称称重。

01

股权结构与收入构成

2015年3月6日,外资企业福匠科技(深圳)有限公司成立;

2017年3月25日,福匠科技增资后变更为中外合资企业;

2017年7月10日,福匠科技整体变更为富士康股份,后来又完成一轮增资。

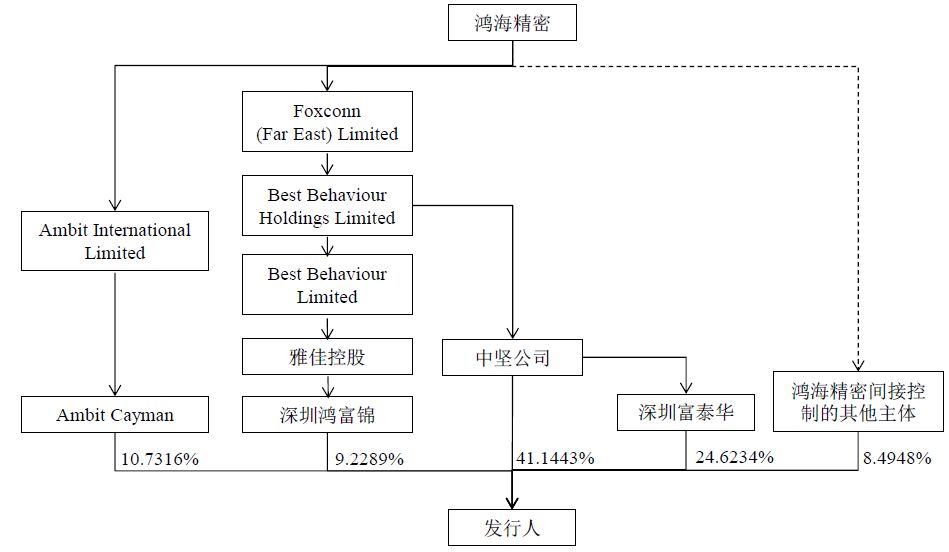

据招股书,目前富士康注册资本177.26亿元,股东包括33家境内外企业,但鸿海精密占据绝对控股地位。

鸿海精密通过中坚公司、深圳富泰华、Ambit Cayman、深圳鸿富锦及其他主体,累计控制富士康94.22%股份。另外据香港商报消息:台湾投审会官员透露,鸿海精密承诺未来持有富士康至少85%股权,仅释放10%股权给陆资。

由于鸿海精密不存在实控人,所以富士康也不存在实控人。当然,鸿海精密创始人、台湾首富郭台铭的影响力是无以复加的。

从2017年主要收入构成上来看,富士康的拳头业务有通信网络设备和云服务设备,精密工具和工业机器人(17.170,0.51,3.06%)业务还不成气候,

通信网络设备的销售额为2145亿元,占总收入60.75%,包括智能手机零部件、网络设备(交换机、路由器、机顶盒等)、电信设备(基站和光传输设备);

云服务设备的销售额为1204亿元,占总收入34.1%,包括服务器和存储设备;

精密工具和工业机器人的销售额为9.7亿元,占总收入0.27%,包括金刚石、钨钢、微细丝锥工具,工业机器人;

其他业务销售额172亿元,占总收入4.88%,富士康已于2017年底处置此类业务。

富士康的客户主要有Apple、Amazon、ARRIS、Cisco、Dell、HPE、华为、联想、NetApp、Nokia、nVidia等。客户都是全球知名公司,遴选合格供应商程序复杂且历时长久,富士康的粘性有余。

但由于身处无核心技术的下游制造业,利润十分的微薄。2017年富士康毛利为359亿元,毛利率为10.14%。

表面上看,富士康与我们熟知的欧非科技等产业链下游公司,似乎并无不同。其实则不然,富士康的IPO招股书里“雷”还不少。

02

富士康IPO能过会吗?

富士康的IPO操作节奏有点极限,2015年3月6日成立,2018年2月12日递交招股书,算算时间还未满三个年头。

你知道申报主板上市,必须满三个会计年度,然而富士康成立至今连三个自然年都未满。为什么不能再等等,哪怕1个月就满了三个自然年,而是直接在招股书注明“公司经营时间未满三年,公司已就前述情形向有关部门申请豁免”。

“未满三年”经国务院豁免,然后成功上市的案例不是没有,但多见于国有企业:招商证券(16.630,-0.36,-2.12%)(600999.SH)、招商证券(600999.SH)、中国建筑(8.840,-0.01,-0.11%)(601668.SH)、中国中冶(4.120,0.01,0.24%)(601618.SH)、中国国旅(48.450,1.67,3.57%)(601888.SH)、中国北车(601299.SH)、中国化学(6.570,0.16,2.50%)(601299.SH)、中国西电(4.040,0.01,0.25%)(601179.SH)、中国一重(601106.SH)。

除了成立三年时间不满足,富士康身上还有一大推行政处罚,受海关、国家税务及出入境检验检疫主管部门的行政处罚决定共计15笔。

首发管理办法规定写明了:最近36个月内违反工商、税收、土地、环保、海关以及其他法律、行政法规,受到行政处罚,且情节严重的,不得首次公开发行股票并上市。

犯了1条就不让上市,何况是15条,等等,除了收行政处罚还得“且情节严重”。我想,这就看怎么解释,怎么量化了吧。

同样需要动用解释权,抠字眼的瑕疵,还有富士康的同业竞争。

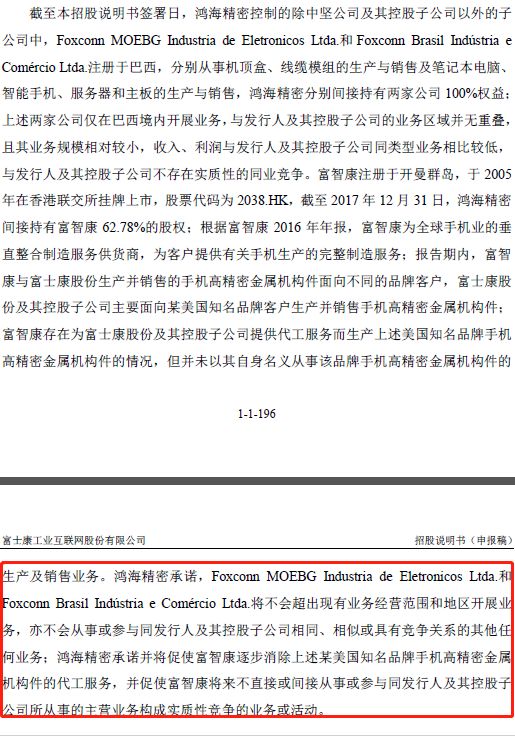

按惯例,上市公司同业竞争最后的解决方法,一般是注销或者合并了事。然而富士康招股书的解决思路很清奇:承诺不做同业竞争,即:业务的区域不同,承诺只在巴西开展;业务服务下游客户不同,承诺逐步消除。

一句话解释“承诺”——承认鸿海精密各子公司从事相同的业务,但坚决不承认构成同业竞争。

实际上富士康是想通过抠字眼,钻《公开发行证券的公司信息披露内容与格式准则第1号——招股说明书(2015年修订)》51条52条53条的空子,究竟什么是同业竞争,相同业务是否构成同业竞争,这些都是可以合计一二的。

如果普通公司这样做,当然不会有好下场,但是轮到富士康就不好说了,为什么呢?

基于两岸兄弟一母同胞、血浓于水的大局观,你懂的;

基于富士康这家大型中外合资企业上市后,给其它外资优质公司的示范效应;

基于富士康等待短短1个月,就能规避成立不满三年的显著瑕疵,然而还是不管不顾的递交IPO申请,寻求有关部门豁免。

如是,乐观者认为富士康必然过会,而且速度会非常快。那么让我们畅想一下,富士康成功上市后,又是一番什么样的场景,它在图谋什么?

03

富士康欲去掉Apple光环

富士康让人熟知的,除了工人跳楼事件,就要数苹果代工厂的基因。

你知道,位于郑州的富士康工场,已经成为了苹果手机生产的主要基地。2017年富士康正履行订单的前三位均来自苹果,30.27亿美元、26.32亿美元、18.76亿美元。对苹果的依赖远超过其它客户。

但即使这样,富士康还是要努力摆脱苹果的巨大影响。否则,其永远无法成为一家伟大公司,这既有有长远的考量也有短期的忧虑。

从长期来看,代工业务在技术维度上,很难建立起统治性的优势,难以形成议价权。2017年富士康的毛利率仅10.14%,赚的都是些辛苦钱。当然,如果维持目前81%的负债率,短期来看ROE也相当厉害,也不失为一架赚钱机器。

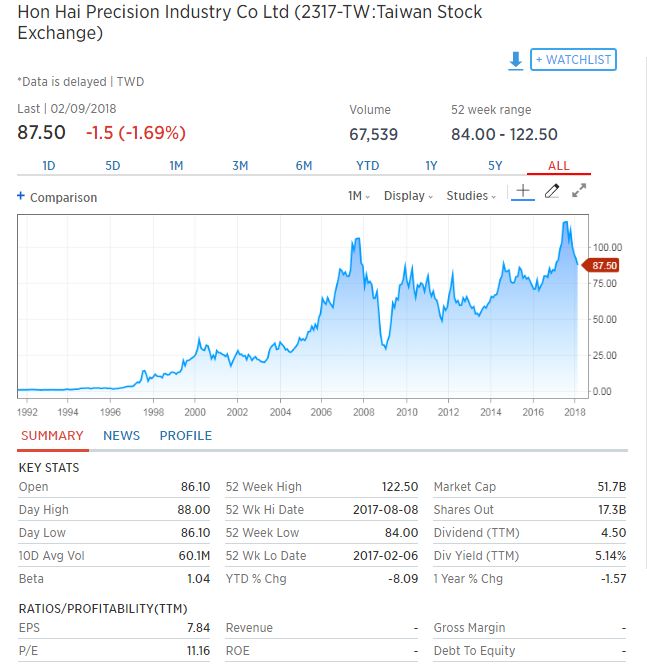

但长期呢?资本市场已经用估值给出答案。富士康母公司鸿海精密目前市值517亿美元(折合人民币3257亿元),PE仅11.16。难获高估值势必难以有效融资,难以有效融资就别谈转型,所以说本次IPO是关键的一步。

从短期看,列举几个数字:

1月份中国手机市场出货量为3906.4万部,同比下滑16.6%;

Apple手机出货量被持续看衰,野村将iPhone X的出货量从单季度2300万下调到1800万;

Apple自己给出的下季度业绩指引,同样低于预期6%到9%。

如是背景之下,转型真的是迫在眉睫。

2018年1月31日,郭台铭在鸿海精密临时股东会上表示,“外界都认为鸿海是代工厂,把公司跟苹果联系在一起,但鸿海将从硬件转型成软件公司。”

转型靠什么?在强调一遍,靠烧钱。烧钱也许失败,但不烧钱一定失败。远虑近忧之下,本次IPO就显出战略意义来了。

富士康招股说明书显示,募集资金将用于八个项目:工业互联网平台构建、云计算及高效能运算平台、高效运算数据中心、通信网络及云服务设备、5G 及物联网互联互通解决方案、智能制造新技术研发应用、智能制造产业升级、智能制造产能扩建。届时,总投资额超过273亿元。

04

富士康与鸿海精密的估值重构

上文提到鸿海精密市值为3257亿元,若富士康成功登录A股,这个估值就不合适了。

富士康2016年净利润144亿元,乘以30倍PE为4320亿元(若然2017年净利润算,市值将达到4860亿元,远超奇虎360)。

要知道鸿海精密净利润有新台币1513亿元(折合人民币325亿元),也就是说鸿海精密的账面市值可能达到4320+(325-144)*11.16=6340亿元,几乎是目前鸿海精密市值的1倍。

注意以上为账面财富,是否兑现是另一回事。比之账面价值重估更重要的,是转型之后的业绩变化,这才是更深层次的重估,代工厂永远永远卖不到AI公司的价位。

对于一家以代工低端制造为主打的公司,鸿海精密目前PE为11.16,富士康上A股基于估值高水位(即使是暴跌后)给定PE为30无疑是合理的。

若未来IPO成功,融到钱之后,富士康展示给世人的名片,能从血汗代工厂进化为智能工厂,一步步做出业绩,乃至成为大数据AI导向的互联网高科技公司。

那是资本市场给鸿海精密和富士康的估值,恐怕不是市盈率,而是市梦率。当然,这些都有待时间的验证。

相关阅读

-

《和平精英》的开放世界 全局开放商业想象

未来30年,元宇宙将是中国的支柱产业,至少有12亿人可以成为元宇宙... -

如何打破银行场景金融转型焦虑 百融云...

身处数字经济时代,用户对于千人千面、实时响应、场景化的诉求日益... -

光彩金勇身体力行助力菏泽牡丹产业,深...

日前,中国光彩集团董事会主席金勇一行远赴菏泽考察牡丹产业化发展... -

泰隆银行突破柜台窗口式政务服务定式思...

日前,绍兴市柯桥区外贸共享客厅在泰隆银行绍兴分行揭牌成立,在全... -

世界快资讯丨固定资产投资增速加快 投...

相关阅读:消费市场逐步恢复新型消费增势良好政策措施加力显效工业... -

四部门:部署开展涉企违规收费专项整治...

人民网北京10月27日电(记者孙博洋)记者从市场监管总局了解到,日... -

台州银行投向小微企业与“三农”客户的...

台州银行温州分行成立12年来,与小微企业和三农交贴心的朋友,累计... -

精彩看点:智通A股融资融券统计|10月27日

智通A股融资融券统计|10月27日 -

进出口银行浙江省分行:21.5亿元红狮印...

由进出口银行浙江省分行牵头的等值21 5亿元人民币红狮印尼东加银团... -

浙商银行投放人行设备更新改造再贷款清...

近期,浙商银行落实设备更新改造再贷款和制造业中长期贷款投放的相... -

绍兴市成立科学家研究中心 打造弘扬科...

日前,绍兴市科学家精神研究中心揭牌成立仪式在绍兴文理学院举行。... -

浙江省科协科普部组织浙江农林大学5位博...

日前,浙江省科协科普部组织浙江农林大学5位博士科技志愿者,响应智... -

鹿城区科协持续举办项目路演活动 吸引...

近日,为加速推动科技成果转化,促进产业高质量发展,服务国家创新... -

孙宇晨2022釜山区块链周演讲:区块链是...

据韩国媒体全球经济新闻10月27日报道,波场TRON创始人孙宇晨线上出... -

世界即时看!挺进深地挖掘油气潜能(新知)

【现象】今年6月,西南油气田双鱼001—H6井钻井深度达9010米,创造... -

三季度就业形势总体稳定

核心阅读 人社部日前发布的三季度就业数据显示:就业形势总体稳... -

为村民铺就“幸福路”(新视点)

金秋时节,来到河北省邯郸市峰峰矿区彭城镇蔺家庄村,桃园里的桃子... -

天天热点评!智通A股北上资金统计|10月27日

智通A股北上资金统计|10月27日 -

智通A股龙虎榜统计|10月27日

智通A股龙虎榜统计|10月27日 -

天天资讯:EV晨报 | 集度ROBO-01探月...

集度ROBO-01探月限定版售价39 98万元;小鹏G9开启交付;智己L7交付...