央行连续20日暂停逆回购 时长创历史纪录

央行一反常态连续20日未开展逆回购操作,刷新了历史纪录,引来市场广泛关注和猜测,一时间降准+降息呼声渐起。

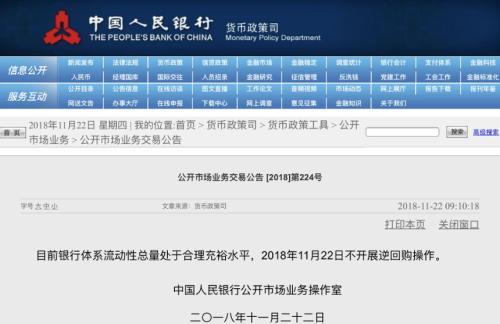

11月22日,央行发布公告称,目前银行体系流动性总量处于合理充裕水平,当天不开展逆回购操作。同时,当日也无逆回购到期。值得注意的是,这是央行连续20个交易日未开展逆回购操作,刷新了2016年初央行宣布增加公开市场操作频率至每个工作日以来的新高。

在过去近一个月的时间里,央行公开市场操作并不多。除逆回购连续20日个交易日未开展外,自10月26日以来,央行在中期借贷便利(MLF)操作方面,只在11月5日等量到期续作了4035亿元,并未净投放MLF资金。

尽管央行暂停逆回购操作的时长刷新高,但市场资金面反应相对平淡。11月22日,银行间质押式回购市场上,主要期限资金利率反而小幅走低,其中,截至22日13:00左右,隔夜回购利率DR001下降11.8BP报2.35%,代表性的7天期回购利率DR007下降4.2BP报2.4%,14天回购利率DR014下降8.15BP至2.61%。

由于每月中旬往往存在税期高峰等流动性扰动因素,所以近一两年来,央行逆回购操作便逐渐形成了月初月末“按兵不动”,月中重启并持续开展操作的规律。然而,为何最近央行一反常态,连续多日未展开公开市场操作?综合多位受访分析师的观点看,主要有以下几方面原因:

一是今年四次定向降准后,市场资金面已经总体较为宽松;

二是最近公开市场到期压力较小,银行体系流动性总量仍处于合理充裕水平,市场利率表现平稳;

三是出于稳定汇率的考量,近期中美短端利差出现倒挂,若这种趋势持续将对人民币汇率、跨境资本流动都会造成压力,所以央行暂停逆回购操作或许也是出于稳定短端利率、改善中美利差的考虑。

一时间降准+降息的声音渐多,海通姜超给出支持未来央行降息的四大因素:

(1)宏观杠杆率走稳,金融风险下降。

(2)经济下行压力。

(3)融资需求低迷。

(4)数量宽松效果有限,降息降低融资成本。

“近期资金面并不如预期那么松”

实际上,今年以来四次降准后,市场资金面较为宽松,银行体系各主要期限资金利率平稳走低,这也是为何央行一直强调银行体系流动性总量“合理充裕”。

尤其是今年下半年以来,DR007中枢水平明显回落,总体徘徊在2.55%-2.75%,10月中旬以来,资金利率波动更显平稳,表明当前市场流动性总体较为宽松。央行在11月15日的公开市场业务交易的公告中就表示,受税期、中央国库现金管理到期等因素影响,银行体系流动性总量有所下降,但仍处于合理充裕水平。

值得注意的是,尽管今年以来整体资金面相对平稳,但最近一段时间短端资金仍有边际收敛的迹象。

“最近一段时间的市场资金面并不如预期得那么松,特别是隔夜回购利率本周一、周二还一直徘徊在2.5%-2.6%左右,这比预期要高。”一大行资金交易员对券商中国记者表示,按理来说,上周缴税已经结束,最近也没有地方债发行,没有其他因素可以让资金面收紧,但实际情况却是资金面相对于正常来说略偏紧。

不过,目前资金面主要存在的问题是,在资金面充裕的同时,银行信用扩张动力不强,所以央行当前的货币政策主要着力点是疏通货币政策传导机制,让银行体系充裕的流动性能够流入实体经济。

中信证券(16.64 -2.35%,诊股)研究院副院长明明对券商中国记者表示,现在资金面主要的矛盾在中长端而非短端,近期出台的多项刺激政策表明,目前结构性的融资问题成为政策层关注的重点,央行或将增加中长期限的资金供给以助力政策执行。至于短端利率,资金利率偏低时暂停逆回购操作,表明目前央行的态度更加注意合理充裕流动性中的“合理”,即不能引导资金利率过低,以防止金融机构重新加杠杆。

中国银行(3.59 -0.55%,诊股)国际金融研究所研究员王有鑫也认为,逆回购主要是短期流动性提供工具,目前的核心问题是引导长期融资成本下降,为实体经济提供更多支撑,因此,央行更倾向于使用MLF等中长期政策工具,而较少使用逆回购等短期操作手段。

中美利差倒挂下短端利率稳定压力加大

除了流动性充裕、公开市场到期压力不大外,不少观点还认为,央行近期不展开公开市场操作也是出于考虑到近期中美利差倒挂可能对汇率、跨境资本流动造成的压力。

近期,中美两国“分道扬镳”的货币政策使得两国利差倒挂从短端延展至1年期国债。11月16日,中国1年期国债收益率与同期美国国债收益率倒挂16个基点,为十年来首次。

今年以来,中国1年期国债收益率已累计下降近130个基点。在此之前,3个月和6个月的利率已分别出现过倒挂。此外,目前,中美两国10年起国债利差已处于30个基点左右的历史低位。

招商证券(13.90 -1.91%,诊股)首席宏观分析师谢亚轩表示,持续收窄乃至倒挂的中美利差对于吸引外资增持人民币债券形成了负面影响,10月境外机构减持人民币债券便是例证。同时,还可能会进一步影响我国资本流入、外汇供求状况,为后续人民币走势增加了不确定性。因此,未来央行不会大幅放松货币政策,预计将继续利用多种货币政策工具保障流动性平稳。

联讯证券首席宏观研究员李奇霖也对券商中国记者表示,中美短端利差持续收窄,在本月底举行的G20峰会之前,出于稳定汇率的角度考虑,央行才会连续多日暂停逆回购操作,以稳定短端市场利率。

降息呼声再起

由于10月新增信贷和社融数据不及预期,反映出银行信用扩张动力依旧萎靡,市场关于降息的呼声也渐渐四起。对于未来的货币政策,市场普遍认为,央行将注重投放中长期资金,降准和“有条件”的降息都有空间。

明明就表示,如果盈利处于下行周期,那么只能降低名义利率。以国内经济为依托的货币政策中,包括利率、准备金率的政策都会相应调动,未来的货币政策将呈现“降准+降息”组合,其中,降准是长期趋势,MLF为辅助、逆回购次之。

海通证券(9.25 -3.34%,诊股)姜超也认为,目前降准仍有空间,当前我国宏观杠杆率走稳,金融风险下降,尽管央行年内实施4次降准,但经济下行压力依然较大,融资需求低迷。可见仅仅依靠货币数量宽松及窗口指导银行放贷效果有限,而降息有利于降低融资成本,刺激投资和耐用品消费。

“展望2019年,若中美贸易摩擦使得出口大幅下滑,进而影响国内就业,或宽信用政策迟迟未能有效传导,不排除央行会考虑启动降息。但全面降息或引发资产泡沫、债务加剧和资本外流。因此,未来的降息政策会附带一定条件或采用’定向降息’的方式,向制造业、尤其是民企小微企业倾斜。”姜超称。

“预计明年一二季度降息降准的概率比较大。”李奇霖对记者称。

姜超:降准之后会有降息吗? 支持未来央行降息的因素:

(1)宏观杠杆率走稳,金融风险下降。17年以来金融去杠杆、治理影子银行的政策收效显著,宏观杠杆率过快上升势头均得到遏制,为货币宽松提供较好的宏观金融基础。

(2)经济下行压力。未来外需或受中美贸易摩擦的较大影响,而居民债务负担高企制约消费增长,基建投资依旧低迷、地产投资下行的隐患正在逐步体现,在经济下行的大背景下,长期通缩风险大于通胀风险。

(3)融资需求低迷。今年以来社融增速逐月下滑,类似于前几轮经济下行时期,表内信贷高增主要靠票据融资贡献,反映银行贷款需求仍未放量。从利率来看,3季度一般贷款和房贷利率在还在上升,但票据融资利率已持续下降,执行下浮利率的贷款占比略有上升,P2P贷款和资金信托余额和利率双双下降,显示融资需求收缩。

(4)数量宽松效果有限,降息降低融资成本。宽货币向宽信用传导依旧不畅,银行间资金利率甚至多次低于央行OMO利率,但信贷市场需求偏弱,可见仅仅依靠货币数量宽松及窗口指导银行放贷效果有限,而降息有利于降低融资成本,刺激投资和耐用品消费。

制约未来央行降息的因素:

(1)资产泡沫与地方债务激增的担忧。未来不附带任何条件的大幅降息或将导致资金再次大量流向房地产和融资平台,引发新一轮地产泡沫,加剧居民和地方债务风险。

(2)汇率贬值和资本外流的担忧。中美贸易摩擦对出口以及外贸顺差的影响或在19年体现,若中国央行降息将引发中美短端利差进一步倒挂,或将加剧外储缩水和贬值压力。

(3)降准空间仍在,降息有待观察。总结而言,当前我国宏观杠杆率走稳,金融风险下降,经济下行压力较大,融资需求低迷。考虑到我国存款准备金率相对较高,降准仍有空间。但仅依靠货币数量宽松及窗口指导效果有限,而降息有利于降低融资成本,刺激投资和消费。展望2019年,若中美贸易摩擦使得出口大幅下滑,进而影响国内就业,或宽信用政策迟迟未能有效传导,不排除央行会考虑启动降息。然而,全面降息或引发资产泡沫、债务加剧和资本外流。因此我们认为,未来的降息政策会附带一定条件或采用定向的方式,向制造业、尤其是民企小微企业倾斜。只有严控地方债务增量,坚持地产调控,合理管控影子银行,加大减税降费,才能在防范地产泡沫与债务风险的前提下,实现稳就业和稳经济。

相关阅读

-

《和平精英》的开放世界 全局开放商业想象

未来30年,元宇宙将是中国的支柱产业,至少有12亿人可以成为元宇宙... -

如何打破银行场景金融转型焦虑 百融云...

身处数字经济时代,用户对于千人千面、实时响应、场景化的诉求日益... -

泰隆银行突破柜台窗口式政务服务定式思...

日前,绍兴市柯桥区外贸共享客厅在泰隆银行绍兴分行揭牌成立,在全... -

世界快资讯丨固定资产投资增速加快 投...

相关阅读:消费市场逐步恢复新型消费增势良好政策措施加力显效工业... -

四部门:部署开展涉企违规收费专项整治...

人民网北京10月27日电(记者孙博洋)记者从市场监管总局了解到,日... -

台州银行投向小微企业与“三农”客户的...

台州银行温州分行成立12年来,与小微企业和三农交贴心的朋友,累计... -

精彩看点:智通A股融资融券统计|10月27日

智通A股融资融券统计|10月27日 -

进出口银行浙江省分行:21.5亿元红狮印...

由进出口银行浙江省分行牵头的等值21 5亿元人民币红狮印尼东加银团... -

浙商银行投放人行设备更新改造再贷款清...

近期,浙商银行落实设备更新改造再贷款和制造业中长期贷款投放的相... -

绍兴市成立科学家研究中心 打造弘扬科...

日前,绍兴市科学家精神研究中心揭牌成立仪式在绍兴文理学院举行。... -

浙江省科协科普部组织浙江农林大学5位博...

日前,浙江省科协科普部组织浙江农林大学5位博士科技志愿者,响应智... -

鹿城区科协持续举办项目路演活动 吸引...

近日,为加速推动科技成果转化,促进产业高质量发展,服务国家创新... -

孙宇晨2022釜山区块链周演讲:区块链是...

据韩国媒体全球经济新闻10月27日报道,波场TRON创始人孙宇晨线上出... -

世界即时看!挺进深地挖掘油气潜能(新知)

【现象】今年6月,西南油气田双鱼001—H6井钻井深度达9010米,创造... -

三季度就业形势总体稳定

核心阅读 人社部日前发布的三季度就业数据显示:就业形势总体稳... -

为村民铺就“幸福路”(新视点)

金秋时节,来到河北省邯郸市峰峰矿区彭城镇蔺家庄村,桃园里的桃子... -

天天热点评!智通A股北上资金统计|10月27日

智通A股北上资金统计|10月27日 -

智通A股龙虎榜统计|10月27日

智通A股龙虎榜统计|10月27日 -

天天资讯:EV晨报 | 集度ROBO-01探月...

集度ROBO-01探月限定版售价39 98万元;小鹏G9开启交付;智己L7交付... -

环球热讯:比亚迪坐不住了?全新汉EV低配...

工信部申报目录中出现了一款比亚迪汉EV车型低配车型,汉EV价格门槛...