百亿证券私募家仅剩22家却管理近四成资金,资金加速流向大私募

一路快速发展的证券类私募,开始进入存量博弈和强者恒强时代。

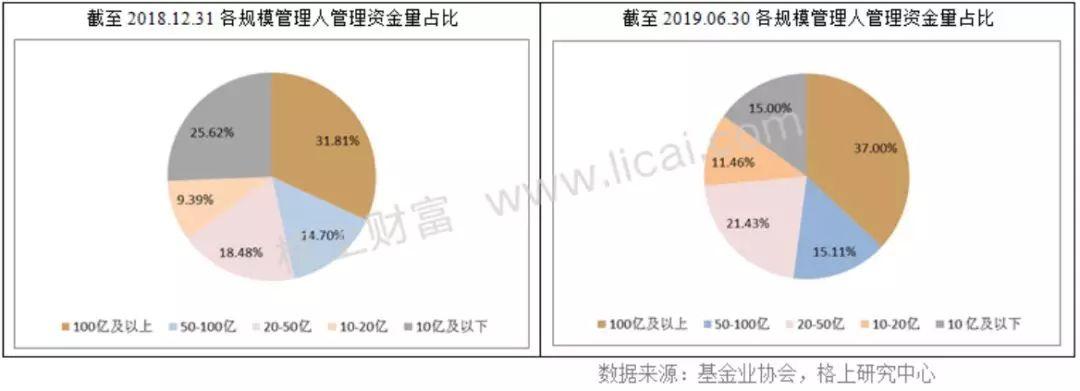

据格上财富数据统计,截止2019年6月末,证券类私募规模2.33万亿,其中百亿机构管理8621亿,占总规模的比例从年初的31.81%升至37%;而10亿以下规模占总规模的比则下降显著,从年初的25.62%下降到15.00%,头部效应进一步加大。

今年上半年,百亿私募进行了一轮大洗牌。据格上财富统计,截至目前,百亿证券私募的数量仅剩下22家,相较去年年底,锐减了5家。其中,股票策略9家,债券策略8家,宏观对冲策略3家,另有2家为混合策略私募。

从地域分布来看,北京依然是百亿私募的大本营,共有11家;上海地区的百亿私募数量下滑最为显著,仅剩下5家,较2018年底腰斩;深广及其他地区的数量增至6家。

不过,在行业进入负增长的背景下,小私募开始不断被市场淘汰出局,私募总量自今年1月份达到高点后,开始一路下跌。而22家百亿私募,却管理8621亿资金,即平均每家管理资金达391亿,确实超越行业预期。

规模停滞,小私募不断被淘汰出局

自2018年2月开始,证券类私募的规模开始不断缩水;到了2019年,缩水依旧没有好转。

截至2019年6月底,私募证券类管理人8875家,管理正在运作的基金 38538只,管理基金规模2.33 万亿元,私募证券管理人较上季度有所缩减,基金数量和管理规模总量有微幅增加。

从管理规模来看,过去12个月除今年4月有明显正增长外,其余各月均处于逐步缩减态势,这一情况到今年并未发生明显好转。

在行业进入负增长的背景下,小私募开始不断被市场淘汰出局。

数据显示,证券类私募管理人总量自今年1月份达到高点后,开始一路下跌,相较去年下半年偶有正增长而言,今年上半年逐月减少,目前并没有看到好转的预期。

格上财富认为,全行业整体呈现负增长走势,与中小基金退出有关。全行业管理规模的增量仍然由大基金带动,小基金在当前环境下募资仍有困难,过大的运营成本是导致其退出的主要因素。

头部效应明显,百亿私募管理8621亿

规模增长停滞的私募基金,行业头部效应则进一步加大,资金开始从小私募退出,不断向百亿私募集中。

格上财富数据显示,截止2019年6月末,全市场证券类私募共管理资金2.33万亿,其中百亿机构共管理8621亿,占行业总规模的比例从2018年底的31.81%增长到37%,增长5.19个百分点。

分规模来看,上半年10亿以下规模管理人管理的资金总量则占比下降明显,从年初的25.62%下降到15.00%,这与小微型私募被挤出市场有关;而区间内,50-100亿、20-50亿、10-20亿规模的管理人管理的资金总量占比均有不同幅度上涨,这与部分资金分流、部分机构规模缩水掉档有关。

其中,百亿私募管理资金量占比增幅最大,显示出行业头部效应进一步加大,大型机构吸金能力越来越强。

据记者了解,今年上半年A股迎来了小阳春行情,但大部分私募的募资却依然艰难,甚至是不少投资者在涨上来后开始赎回。而某些百亿私募则在很快就在市场上募集到了30-40 亿资金,也折射出行业马太效应显著,投资者越发看中私募的品牌。

百亿俱乐部仅剩22家

百亿规模是私募一道难以跨越的门槛,但即使跨越了,守住也不是件易事。

今年上半年,百亿私募进行了一轮大洗牌。据格上财富统计,截至目前,百亿证券私募的数量仅剩下22家,相较去年年底,锐减了5家。

与2018年底格上发布的百亿私募名单对比,有多达10家私募退出了百亿俱乐部。而中岩投资、磐沣投资、盘京投资、双安资产、融葵资产等5家私募新晋为百亿私募。

22家百亿私募中,股票策略有9家,债券策略8家,宏观对冲策略3家,另有2家为混合策略私募。

从地域分布来看:

北京依然是百亿私募的大本营,共有11家之多,包括淡水泉、千合资本、星石、拾贝等知名的股票私募,以及暖流、佑瑞持等债券私募,股债较为均衡;

而上海地区的百亿私募数量下滑最为显著,仅剩下5家,较2018年底腰斩。分别是高毅、保银、重阳、景林和合晟资产,除了合晟以外,其他4家均为股票私募;

深广及其他地区的数量增至6家,包括凯丰、永安国富等知名的宏观策略私募。

格上财富称,北京地区由于首都优势,吸引较多大型机构办公;上海近几年不断强调金融建设方面的投入,金融机构整体的股票投资实力不断上升;深广及其他地区由于办公条件更优惠,对新兴机构有更强的吸引力。

注: 本次数据筛选以机构在基金业协会登记的证券类基金管理规模为标准,引用请注明。

2019上半年,股票策略平均收益18.43%、宏观对冲策略平均收益8.17%、债券策略平均收益3.69%。

从上半年业绩来看,部分百亿私募的业绩较为突出。其中,景林资产以超过30%的平均收益位于股票策略榜首(超出行业平均18.24%);凯丰投资则以接近30%的平均收益位于宏观对冲策略榜首(超出行业平均21.21%);乐瑞资产位于债券策略榜首(超出行业平均2.97%)。

关键词: 证券私募家

相关阅读

-

《和平精英》的开放世界 全局开放商业想象

未来30年,元宇宙将是中国的支柱产业,至少有12亿人可以成为元宇宙... -

如何打破银行场景金融转型焦虑 百融云...

身处数字经济时代,用户对于千人千面、实时响应、场景化的诉求日益... -

泰隆银行突破柜台窗口式政务服务定式思...

日前,绍兴市柯桥区外贸共享客厅在泰隆银行绍兴分行揭牌成立,在全... -

世界快资讯丨固定资产投资增速加快 投...

相关阅读:消费市场逐步恢复新型消费增势良好政策措施加力显效工业... -

四部门:部署开展涉企违规收费专项整治...

人民网北京10月27日电(记者孙博洋)记者从市场监管总局了解到,日... -

台州银行投向小微企业与“三农”客户的...

台州银行温州分行成立12年来,与小微企业和三农交贴心的朋友,累计... -

精彩看点:智通A股融资融券统计|10月27日

智通A股融资融券统计|10月27日 -

进出口银行浙江省分行:21.5亿元红狮印...

由进出口银行浙江省分行牵头的等值21 5亿元人民币红狮印尼东加银团... -

浙商银行投放人行设备更新改造再贷款清...

近期,浙商银行落实设备更新改造再贷款和制造业中长期贷款投放的相... -

绍兴市成立科学家研究中心 打造弘扬科...

日前,绍兴市科学家精神研究中心揭牌成立仪式在绍兴文理学院举行。... -

浙江省科协科普部组织浙江农林大学5位博...

日前,浙江省科协科普部组织浙江农林大学5位博士科技志愿者,响应智... -

鹿城区科协持续举办项目路演活动 吸引...

近日,为加速推动科技成果转化,促进产业高质量发展,服务国家创新... -

孙宇晨2022釜山区块链周演讲:区块链是...

据韩国媒体全球经济新闻10月27日报道,波场TRON创始人孙宇晨线上出... -

世界即时看!挺进深地挖掘油气潜能(新知)

【现象】今年6月,西南油气田双鱼001—H6井钻井深度达9010米,创造... -

三季度就业形势总体稳定

核心阅读 人社部日前发布的三季度就业数据显示:就业形势总体稳... -

为村民铺就“幸福路”(新视点)

金秋时节,来到河北省邯郸市峰峰矿区彭城镇蔺家庄村,桃园里的桃子... -

天天热点评!智通A股北上资金统计|10月27日

智通A股北上资金统计|10月27日 -

智通A股龙虎榜统计|10月27日

智通A股龙虎榜统计|10月27日 -

天天资讯:EV晨报 | 集度ROBO-01探月...

集度ROBO-01探月限定版售价39 98万元;小鹏G9开启交付;智己L7交付... -

环球热讯:比亚迪坐不住了?全新汉EV低配...

工信部申报目录中出现了一款比亚迪汉EV车型低配车型,汉EV价格门槛...