铜矿端偏紧格局未改 需求回暖有望驱动铜库存保持低位

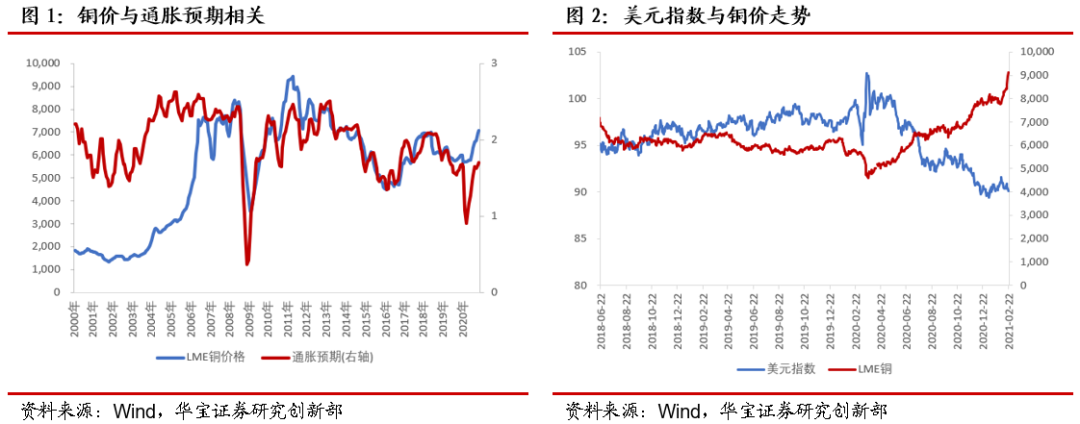

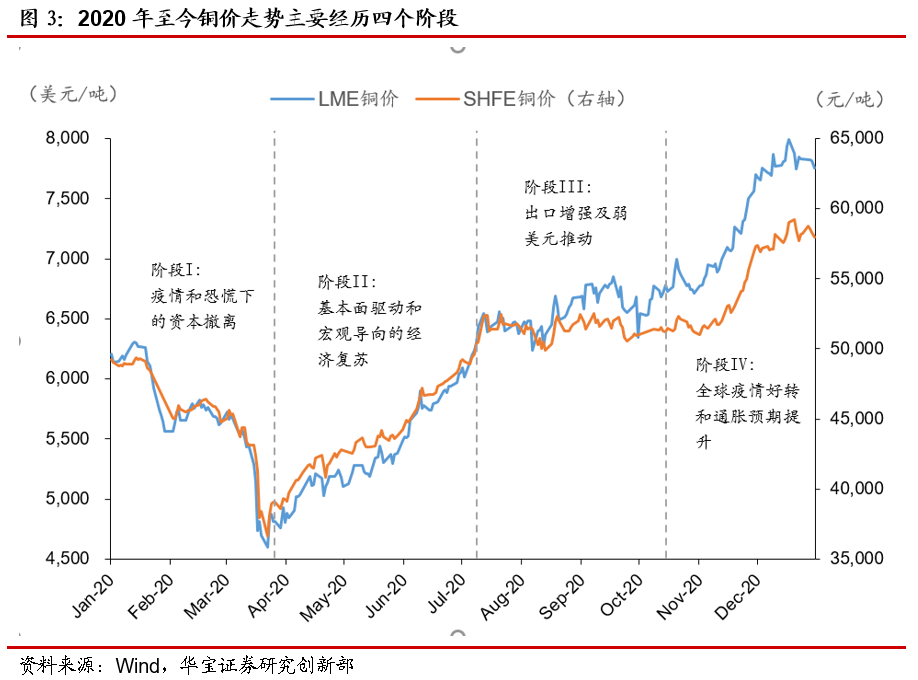

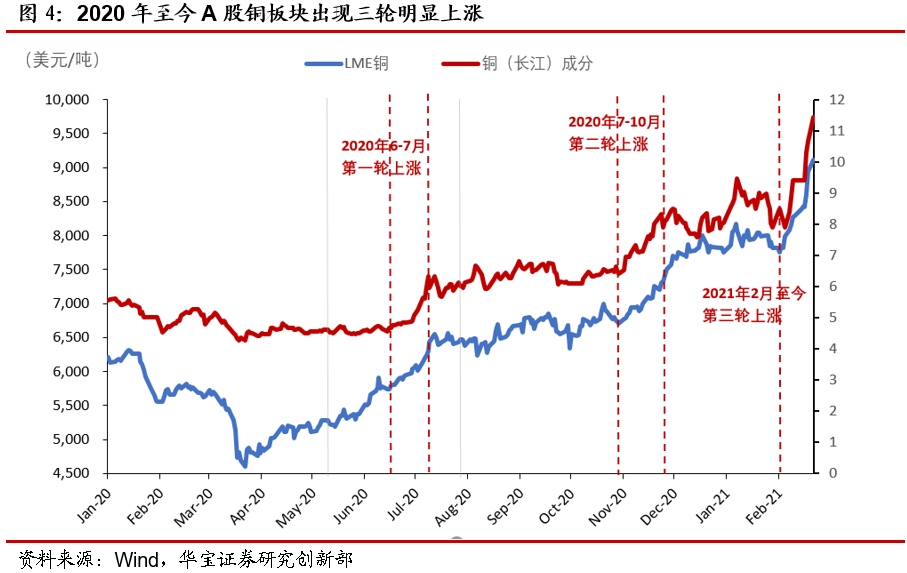

疫情影响下3月下旬跌至5年低位,而后12月突破7年高位,过程充分体现其价格中商品及金融双属性的特点,既商品属性对应铜的供给需求基本面,而金融属性反映通胀预期和定价货币美元的强弱。我们将2020年初至今拆分为四个阶段,铜板块跟随铜价出现三轮明显上涨。

1、近年来铜价上涨分为四个阶段,铜板块处于第三轮上涨期

疫情影响下3月下旬跌至5年低位,而后12月突破7年高位,过程充分体现其价格中商品及金融双属性的特点,既商品属性对应铜的供给需求基本面,而金融属性反映通胀预期和定价货币美元的强弱。我们将2020年初至今拆分为四个阶段,铜板块跟随铜价出现三轮明显上涨。

1)第一阶段:疫情和恐慌下全球资本市场巨振(1月中-3月底)。金融市场陷入恐慌性抛售,铜价在商品和金融属性“双击”下,3月底价格跌至5年低点的4630美元/吨。

2)第二阶段:基本面驱动和宏观导向的经济复苏(4月-6月底)。随着国内新冠疫情基本得到控制,辅之以大规模的政策刺激,铜价格快速反弹至6039美元/吨,社会库存总量从3月86.7万吨的年内高位降至6月底的37.1万吨。6月底,铜权益跟随大周期经历第一轮显著上涨(6月30日至7月9日,涨幅达28.68%)。

3)第三阶段:出口增强及弱美元推动(7月-10月中)。主要矿山罢工对供给预期造成负面影响,需求方面,海外需求复苏,中国出口订单增加明显。美国大选带来不确定性,新一轮经济救助计划谈判暂停;欧元走强带来了美元指数的加速下跌,在弱美元推动下,铜价震荡小幅上行至6713美元/吨。

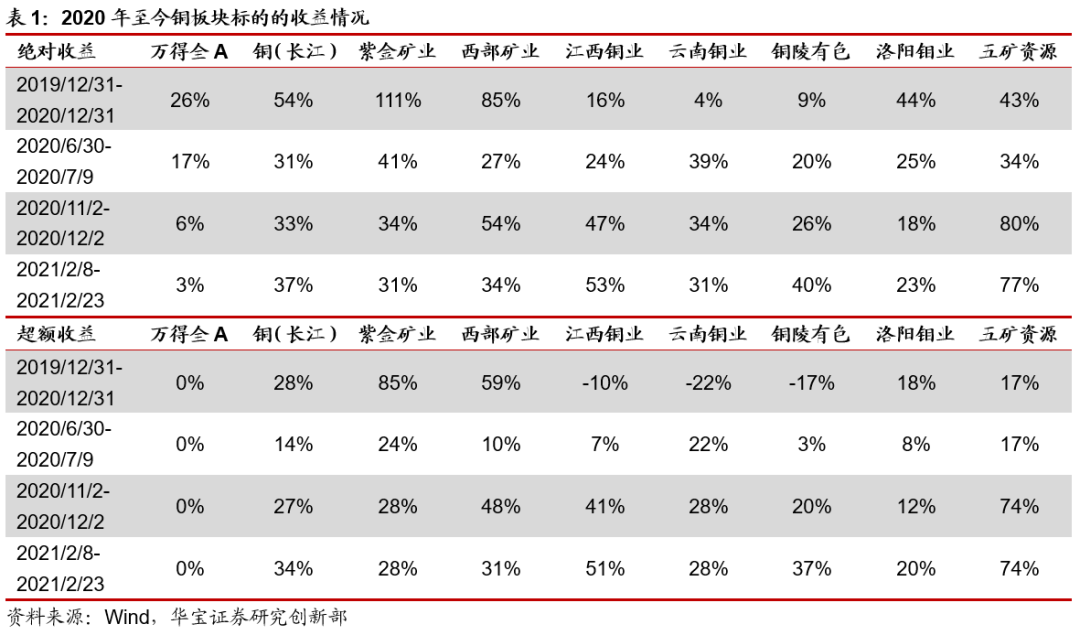

4)第四阶段:全球疫情好转和通胀预期提升(11月-至今)。疫苗面世预期和美国大选落定,美国1.9亿美元的新一轮经济新计划基本落地。宏观因素中,10年期美债盈亏平衡率代表的通胀预期从11月初的1.7%攀升至年底的1.98%;美元指数从11月的94跌至2021年2月份的89.9,LME铜价达8000美金/吨,11月铜板块出现第二轮显著上涨(11月2日至12月2日,涨幅达13.32%)。1月5日OPEC新一年的减产协议中,沙特阿拉伯将在2月和3月自愿大量减产;美国因30年来最寒冷的天气导致石油产量下降了近三分之一,原油价格因此迅速飙升,冲破60美元/桶整数关口,布伦特原油盘中一度触及65美元/桶,推动铜价攀升至9100美元/吨水平,原油与铜现出了非常强的同步性。2021年2月,铜板块出现第三轮显著上涨(2021年2月8日2月23日,涨幅达12.89%)

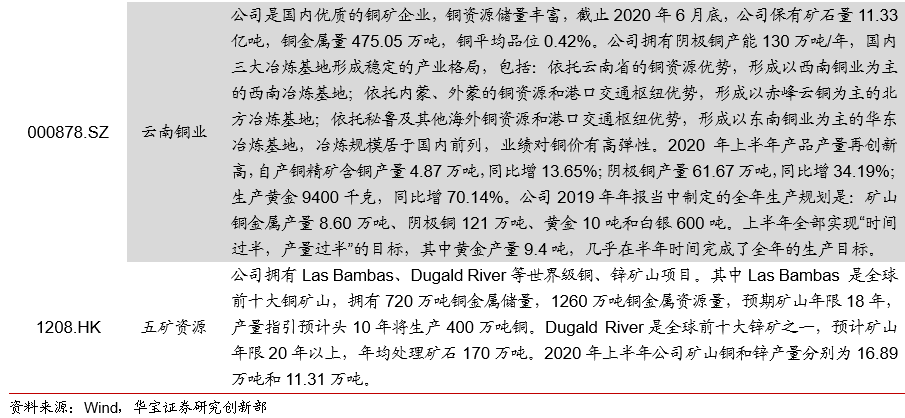

从权益端观测,2020年全年铜板块跑赢大盘28%。其中,有明显产量增长预期的紫金矿业、西部矿业、洛阳钼业取得显著超额收益,量增不明显的江西铜业、云南铜业、铜陵有色跑输。紫金矿业经过2015年-2019年的资源收购和矿山建设,2020年处于厚积薄发的节点,全年大幅跑赢大盘85%。2021年以来铜板块保持强势,跑赢大盘34%,其中五矿资源、江西铜业、铜陵有色强势补涨,但紫金矿业及西部矿业涨幅跑输铜板块,反映出市场对于龙头公司阶段性高估值的消化。

2、铜供需错配或将在上半年延续

2.1、铜矿端偏紧的格局未改

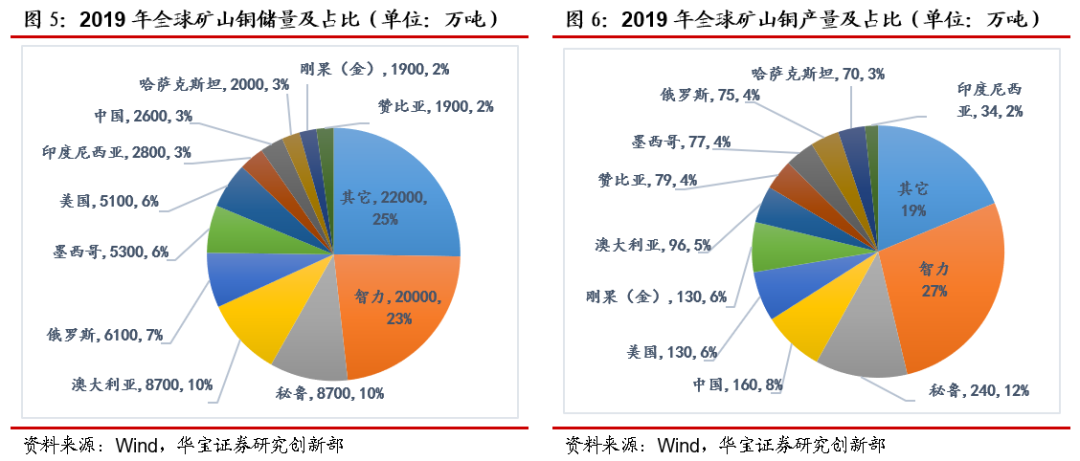

全球铜矿资源主要集中于智利、秘鲁等几个国家,开采、冶炼产能相对集中。根据USGS数据,2019年智利、秘鲁矿山铜储量分别为20000万吨、8700万吨,产量分别为560万吨、240万吨,分别处于全球一、二位,储量共占全球的33%,产量共占39%。2019年中国矿山铜储量为2600万吨,占比为3%,产量为160万吨,占比8%。

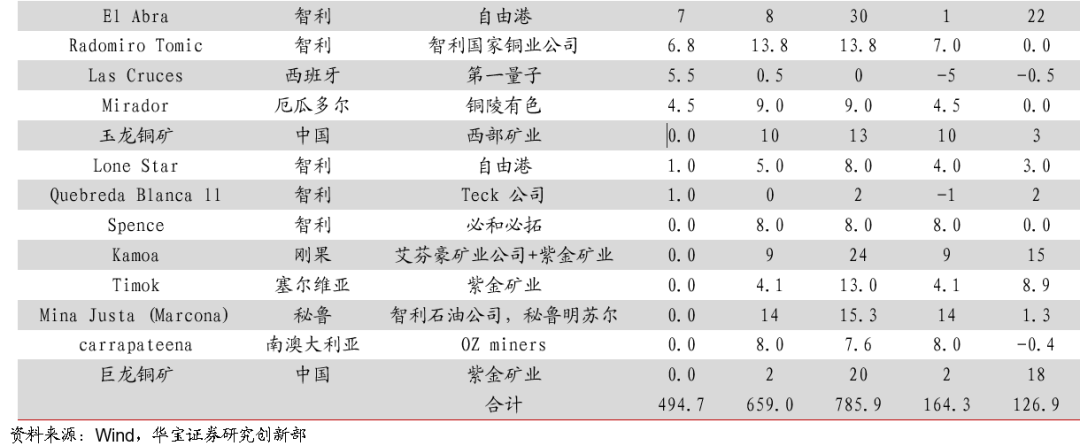

根据ICSG数据,2020年全球矿产铜总产量达 2066万吨,可统计的全球28家主要矿产铜公司占比达72.6%,产能较为集中。未来两年铜矿新增及扩产增量主要来自必和必拓、自由港、紫金矿业和西部矿业等。其中,随着紫金矿业卡库拉-卡莫阿铜矿、Timok铜矿以及驱龙铜矿的相继投产,其矿产铜产量有望从2019年的37万吨增至2022年的80万吨左右,西部矿业的玉龙铜矿投产后,其矿产铜产量有望从2019年4.9的万吨增至2022年的18万吨。

我们整理2021/2022年全球主要铜矿新增产量预计164.3/126.9万吨,新增产能较大,但同时,我们需提示注意铜矿历史上干扰率也较高,根据woodmac,2004-2020平均干扰率约为5.4%。结合当前的宏观环境,我们认为2021年干扰因素主要包含以下几点:

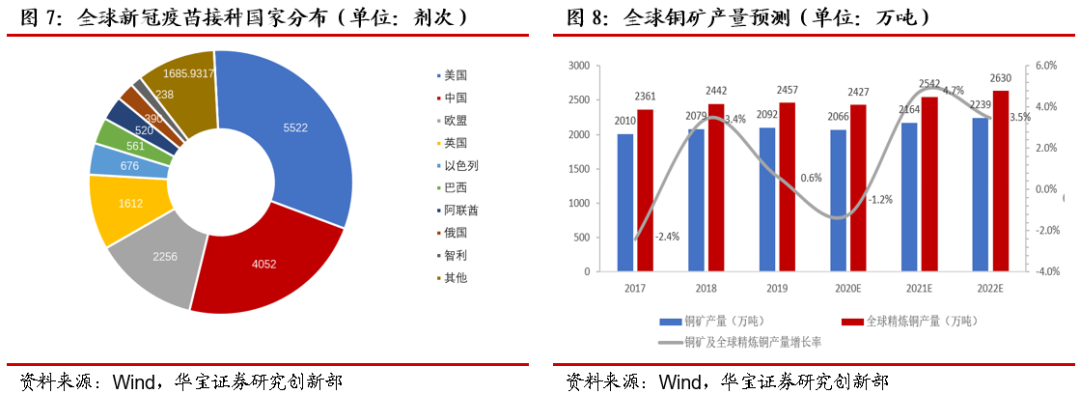

1)2021年新增产量地区多分布于拉美、非洲等地区,我们测算这两个地区2021年产量增量占比分别为52%和17%,即便发达国家已经开始疫苗接种,今年疫苗或仍将无法完全覆盖发展中国家。近期南非病毒变异,未来拉美、非洲等地疫情控制或仍存在风险。即便疫情影响逐渐消退,各大项目建成投产到满产生产仍需一个产能爬坡的过程。

2)近年来年铜矿罢工事件扰动较多,例如Escondida和Candelaria。

结合未来两年主要矿山的新增产量及干扰因素,预测2021-2022

预测2021-2022

(1)根据ICSG全球原生精炼铜产量在全球矿产铜产量中的占比约为97.5%,假设2021-2022年依旧延续此占比,同时根据我们对未来两年全球矿产铜总产量的预测数据,得到2021-2022年全球原生精炼铜的预测产量分别为2109/2183万吨。(2)假设原生精炼铜占全球精炼铜总产量的83%,因此我们预测 2021-2022年全球精炼铜的产量分别为2541、2630万吨。

由以上分析看出,2020年受新冠疫情对于在建铜矿产能释放起到抑制作用,规划产能有望在2021年集中投放,伴随着2021年疫情控制下的海外经济复苏,预计2021-2022年全球矿产铜及精炼铜产量将恢复增长,2021年铜矿产能增速为阶段性高点。

2021年度内国内外的主要矿山2021年新增产量或主要集中于下半年,新增产量中上半年:下半年=3:7.2021年的新建矿山投产与旧矿山技改扩产项目合计新增约59.9万吨矿产铜产量,但智利国家铜业公司及必和必拓由于矿山老化、矿石品位下降等原因降低了其预测产量,因此2021年的全球矿产铜总产量相比于2020年预计增加42.2万吨。根据新建矿山投产进度测算,2021年上半年矿产铜产量增量约为20.1万吨,下半年矿产铜产量增量约为39.8万吨,新增产量中上半年:下半年= 3:7,新增产量主要集中于2021年下半年。

供给端的扰动因素中废铜进口变动趋势影响有限。2020年10年19日,国家宣布符合规格的再生铜材料可自由进口,但公告对于废铜进口的含量进行了严格的限制。再生紫铜的铜含量不低于94%,再生黄铜的黄铜含量不得低于95%。因此,虽然废铜一定程度实现可自由进口,但是进口标准相应提升,我们预计未来废铜进口总量仍然较为有限。

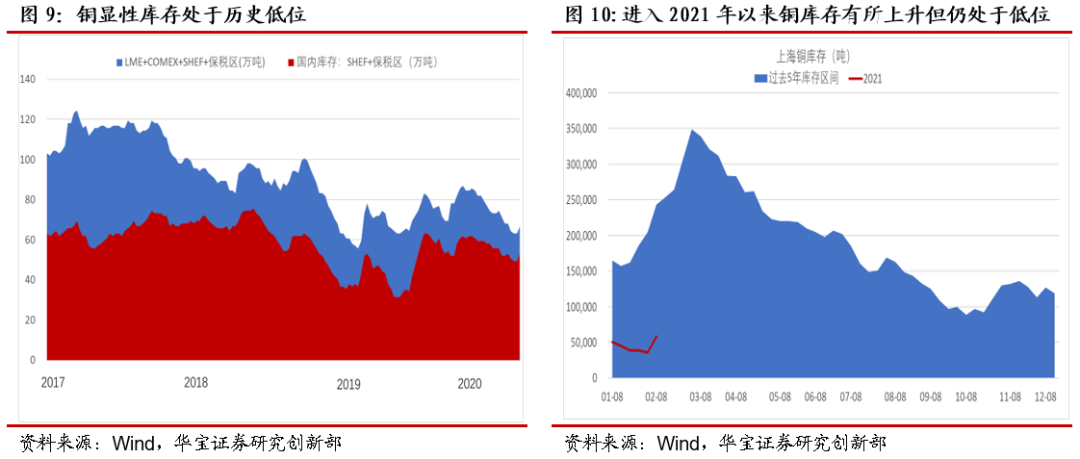

2.2、需求回暖有望驱动铜库存保持低位

南美供应端的扰动将至少影响到国内3月甚至4月的原料供应对进口铜流入有所抑制,这导致全球显性库存依旧维持在历史低位。2月19日上海铜库存较一月末低位增长47.67%,上期所阴极铜库存上升较多,主要由于价格快速上升,下游加工厂在终端畏高情绪严重难以提供大量订单的情况下,开工率明显不及预期,并且在铜价涨幅如此之快的情况下,不愿大量采购原料,导致上周现货市场一度出现贴水250元/吨行情。下游的持续疲软可能会使市场累库超预期表现,一旦社会库存累库超预期便会给予铜价一定负反馈,近期国内上期所铜显性库存延续了上周的快速上升趋势,但铜库存整体仍处低库存水平。

预计进入三月旺季中国需求将继续恢复,将为铜价企稳带来动力。两会临近,预计两会中对于十四五重点区域板块的规划及落定,中央对新基建、碳中和等一系列的政策有望再次带动铜市场消费。短期内看国内供需结构上依旧存在一定缺口对铜价有所支撑,供需错配的状况有望延续至整个二季度。

3、通胀预期上修将推动铜价企稳上行

市场对于后续铜价及铜板块的走势也产生了分歧,但我们认为铜价及铜板块有望震荡企稳后再次上行。

站在当前这个时点上,我们认为铜价已经进入一个新的上行周期,后续将延续两大主要因素助推:1)需求端驱动的电解铜供应短缺格局;2)弱美元(以美元计价)和通胀上行压力下,铜货币属性对价格的推升。因近期的期铜价格调整,

3.1、通胀预期有望继续推升铜价

2月底LME铜价从9617美金/吨的高点调整到8994美金/吨,跌破9000美元/吨,对于近期的调整,我们认为首先因为美元升值驱动美元回流,导致新兴市场受资本流出;同时因美债收益率的上升,市场预期大宗商品涨价背景下通胀预期升温,输入性通胀压力使得市场预期货币政策会加速转向,但是从目前美欧货币政策的表态看,美元流动性继续泛滥,这使得铜的金融属性暂时没有大幅度降温。

根据Fed的模型,将名义利率(美国10年期国债利率)拆解为实际利率、预期通胀和通胀风险溢价的和,因2021年1月实际利率降为负值,美债收益率近期的收敛,反映出通胀预期不断上升。通胀预期与铜价高度相关,预计通胀预期提升最快的阶段在2021年3月,预期上修或将持续,一旦通胀预期继续升温,铜价的驱动力也会非常再次增强。

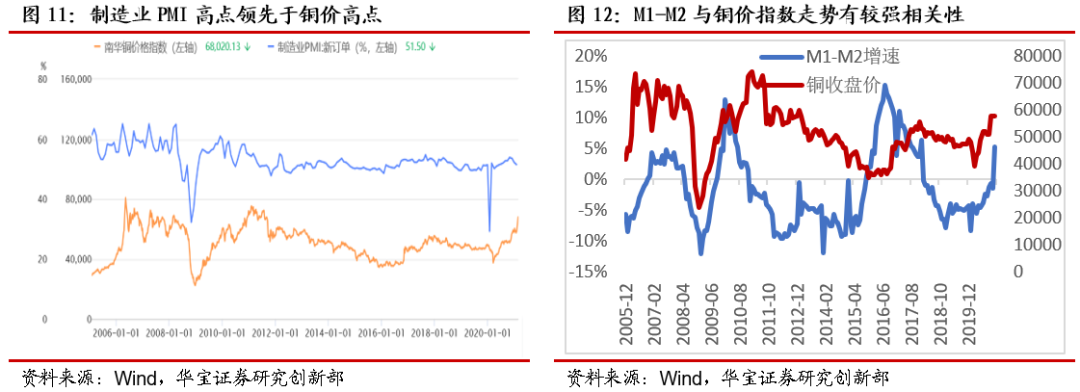

从与铜价关联的先行指标观测,中国PMI新订单与铜指数存一定相关性,在2007年5月、2010年1月、2017年10月发生过三次PMI新订单高点,中国PMI新订单高点领先铜铝价格7-13个月。中国和全球PMI新订单相关性较强,最近一波的高点均出现在2020年11月,并在2021年1月、2月出现连续2个月的环比回落。从与PMI新订单的历史相关性,铜价格高点或将在2021年下半年。

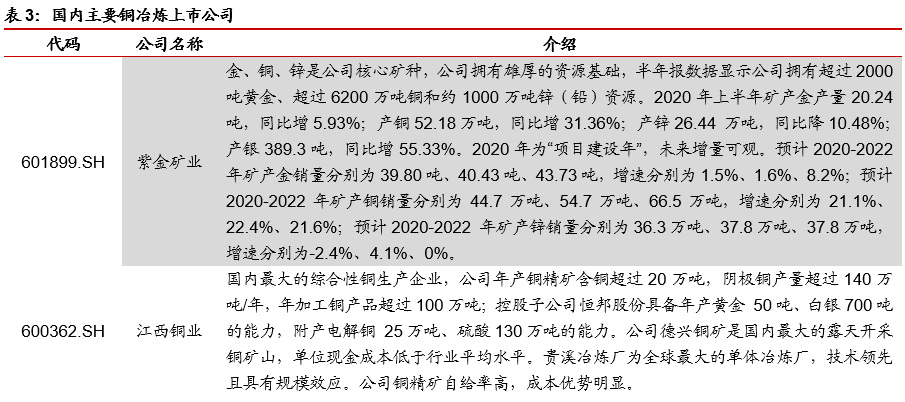

从最近15年以来的中国M1和M2增速差与铜价格之间存在一定的相关性;中国M1与M2增速差解释力强于全球五大经济体(美、日、欧、中、英)的合值;(3)中国M1与M2增速差在下降过程中经过0附近时,往往是金属价格高点,这在2010年底、2018年初体现得明显。中国M1与M2增速差在2021年2月达到5.3%,是自2018年2月以来的最高值,目前仍处于上升通道中,从这个角度而言,也对铜价格构成利多。

3.2、后市预计铜价呈现先抑后扬的走势

综合流动性、供需基本面、库存等各方面因素,我们认为近期铜价阶段性调整后仍将上行。

供给端:

铜TC费用延续下跌走势,铜精矿供应仍偏紧。

需求端:

电解铜需求短期动力主要来自海外市场的补库周期,新冠疫情消退后海外需求的修复,中长期在全球碳中和的大背景下,铜作为主要原材料将受益于新能源和电动车的提速。

库存:

铜库存短期上升,仍处于历史低位。

流动性:

海外方面,众议院通过美国1.9万亿刺激法案通过,美联储现阶段表态不会主动收缩流动;国内方面,在海外持续通胀背景下,国内预计将持续“紧信用,稳货币”的政策。

通胀:

通胀预期的上修有望持续。

预计3

近期四大期货交易所发出风险警示函,要求经纪公司提高保证金及涨跌幅幅度,并加强投资者教育,主要针对春节后铜价在投机资金的追捧下涨幅过快,近期铜价下跌短期内对过热的投机性行情有所降温,有利于挤出市场泡沫,铜价在高位的修正整理也将逐渐使下游买兴回归,有利于促进铜价良性慢涨。总体来看,在基本面和宏观面共振下,预计三月铜价将呈现先抑后扬的走势,带动整个产业链回归良性发展。根据预期通胀变化趋势及二季度铜价对需求端的传导情况,分为悲观、中性、乐观三种情形,预计2021年LME铜均价在悲观预期下为7000美元/吨、9000美元/吨,在乐观预期下为10000美元/吨。

4、投资建议

随着铜价的上涨及高位持续的特点,对于铜产业链中掌握优质矿端资源的企业最为利好,同时对于本身具有成长性的龙头企业,有望更长时间享受到高价带来的利润增厚及业绩弹性。

5、风险提示

全球经济复苏不及预期,铜需求端不及预期;美联储货币政策变化,及流动性大幅收紧。

相关阅读

-

《和平精英》的开放世界 全局开放商业想象

未来30年,元宇宙将是中国的支柱产业,至少有12亿人可以成为元宇宙... -

如何打破银行场景金融转型焦虑 百融云...

身处数字经济时代,用户对于千人千面、实时响应、场景化的诉求日益... -

泰隆银行突破柜台窗口式政务服务定式思...

日前,绍兴市柯桥区外贸共享客厅在泰隆银行绍兴分行揭牌成立,在全... -

世界快资讯丨固定资产投资增速加快 投...

相关阅读:消费市场逐步恢复新型消费增势良好政策措施加力显效工业... -

四部门:部署开展涉企违规收费专项整治...

人民网北京10月27日电(记者孙博洋)记者从市场监管总局了解到,日... -

台州银行投向小微企业与“三农”客户的...

台州银行温州分行成立12年来,与小微企业和三农交贴心的朋友,累计... -

精彩看点:智通A股融资融券统计|10月27日

智通A股融资融券统计|10月27日 -

进出口银行浙江省分行:21.5亿元红狮印...

由进出口银行浙江省分行牵头的等值21 5亿元人民币红狮印尼东加银团... -

浙商银行投放人行设备更新改造再贷款清...

近期,浙商银行落实设备更新改造再贷款和制造业中长期贷款投放的相... -

绍兴市成立科学家研究中心 打造弘扬科...

日前,绍兴市科学家精神研究中心揭牌成立仪式在绍兴文理学院举行。... -

浙江省科协科普部组织浙江农林大学5位博...

日前,浙江省科协科普部组织浙江农林大学5位博士科技志愿者,响应智... -

鹿城区科协持续举办项目路演活动 吸引...

近日,为加速推动科技成果转化,促进产业高质量发展,服务国家创新... -

孙宇晨2022釜山区块链周演讲:区块链是...

据韩国媒体全球经济新闻10月27日报道,波场TRON创始人孙宇晨线上出... -

世界即时看!挺进深地挖掘油气潜能(新知)

【现象】今年6月,西南油气田双鱼001—H6井钻井深度达9010米,创造... -

三季度就业形势总体稳定

核心阅读 人社部日前发布的三季度就业数据显示:就业形势总体稳... -

为村民铺就“幸福路”(新视点)

金秋时节,来到河北省邯郸市峰峰矿区彭城镇蔺家庄村,桃园里的桃子... -

天天热点评!智通A股北上资金统计|10月27日

智通A股北上资金统计|10月27日 -

智通A股龙虎榜统计|10月27日

智通A股龙虎榜统计|10月27日 -

天天资讯:EV晨报 | 集度ROBO-01探月...

集度ROBO-01探月限定版售价39 98万元;小鹏G9开启交付;智己L7交付... -

环球热讯:比亚迪坐不住了?全新汉EV低配...

工信部申报目录中出现了一款比亚迪汉EV车型低配车型,汉EV价格门槛...