上周市场层面的信息主要是经济数据超预期和资金面边际收紧但相对宽松

上周(3.12-3.16)债市再次步入小幅震荡期,经济数据发布、资金面相对宽松等因素均未对市场带来较大波澜,说明当前市场对这些宏观层面因素的反应一定程度上出现钝化。在此情况下,不妨从机构层面和供需角度窥视市场走势。受监管影响,近期银行负债端存在较大压力,或影响其债券配置能力,而随着二三季度债券发行量的增加,债市或将承压。

债市反应有所钝化,长期变化仍需更多信息支持。上周市场层面的信息主要是经济数据超预期和资金面边际收紧但相对宽松,但市场对此反应较小,波幅收窄。面对经济超预期,债市相对稳定,一方面是由于经济走势仍存在不确定性,如房地产调控、基建压力等;另一方面也源于金融监管背景下,经济波动对债市影响有所弱化。流动性方面,上周资金面虽有边际收紧际象,但整体仍相对宽松,债市并未明显回暖,再次说明基于稳定市场的资金面宽松难以带来债市逆转。因此,债市长期趋势性变化仍需更多确定性信息的酝酿和支持。

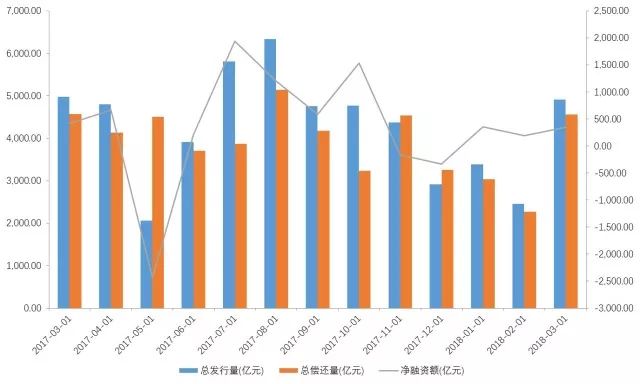

短期来看,供需状况或是影响市场走势的重要因素。受监管影响,银行表外业务受到压缩,银行理财规模在2017年下半年以来逐渐回落,负债端压力上升。近期银行同业存单在下降后再次回升,可能源于监管收紧情况下的负债端紧张,这必然会制约银行的债券配置能力。而根据历史经验,二三季度债券供给通常较大,从而对收益率带来上行压力。尽管有保有压的监管政策有助于银行获得资金支持,但这些政策也是在严监管的大基调下来实施,对债市的直接推动作用有待验证。

总之,市场情绪整体较为谨慎,信息不足导致债市小幅震荡,未来走势仍存在不确定性。短期内金融机构负债端存在压力,供需变化对市场的影响值得关注。

一周数据汇总

【资金面与公开市场】

央行上周五不进行逆回购操作,开展1年期3270亿MLF操作,中标利率3.25%较上次持平。当日无逆回购到期,有1895亿1年期MLF到期。Wind数据显示,央行上周开展2400亿逆回购,无逆回购到期,因此公开市场本周考虑MLF的全口径净投放3775亿。

3月16日R001加权平均利率为2.6264%,较前一周涨0.72个基点;R007加权平均利率为3.0267%,较前一周涨5.99个基点;R014加权平均利率为4.0796%,较前一周涨39.17个基点;R1M加权平均利率为5.1083%,较前一周涨9.54个基点。

3月16日shibor隔夜为2.59%,较前一周涨1.30个基点;shibor1周为2.87%,较前一周涨0.80个基点;shibor2周为3.83%,较前一周跌0.20个基点;shibor3月为4.71%,较前一周跌2.90个基点。

Wind数据显示,本周(3月17日-23日),央行公开市场有3800亿逆回购到期,其中周一至周五分别到期500亿、400亿、400亿、1600亿、900亿,无正回购和央票到期。

【债券市场】

利率债一级方面:

上周利率债共计发行2262亿元,比前一周增加537亿元。 其中,国债减少了100亿元,地方政府债增加了733亿元,政策性金融债增加了173亿元。

数据来源:Wind资讯

利率债二级成交情况:

上周国债不同期限多数下跌。银行间国债收益率1年期品种上涨5.55bp收于3.3154%,10年期品种下跌1.24bp收于3.8154%;

上周国开债不同期限多数下跌。国开债收益率1年期品种下跌4.35bp收于4.1470%,10年期品种上涨4.00bp收于4.8378%。

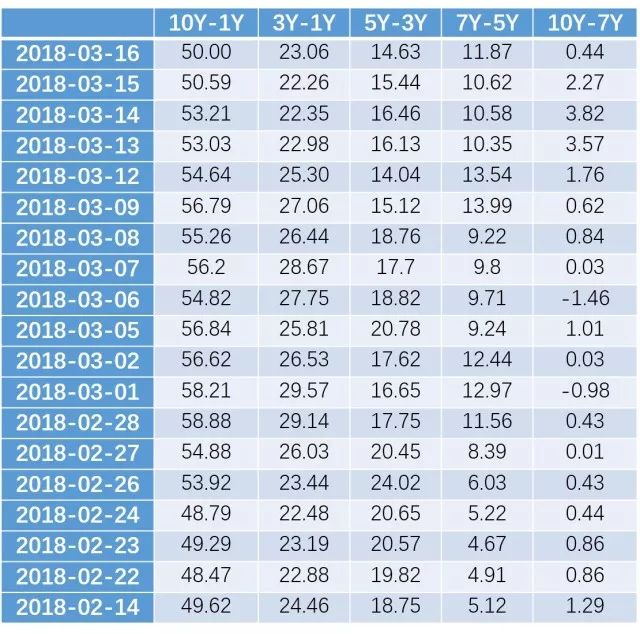

国债10Y-1Y期限利差整体上行:

数据来源:Wind资讯

信用债一级发行方面:

信用债发行量大幅上升。上周信用债一级市场发行2421.10亿元,比前一周大幅增加948.97亿元,总偿还量1,215.53亿元,净融资1202.57亿元。

(详情请见文末附录)

信用二级方面成交情况:

上周各信用级别短融收益率多数上涨,就具体信用级别而言,AAA级整体上涨6.08bp,AA+级整体上涨2.58bp,AA-级整体上涨2.58bp。

上周中票各信用级别收益率多数上涨,其中,5年期AAA级中票上涨1.39bp,4年期AA+级中票下跌1.25bp,2年期AA级中票上涨1.32bp。

上周各级别企业债收益率不同期限多数上涨;具体品种而言,1年期AAA级上涨0.60bp,3年期AA+级上涨1.64bp,15年期AA级下跌6.29bp。

【舆情跟踪】

1. 15丹东港MTN001:丹东港:“15丹东港MTN001”未按期足额兑付本息。

2. 14云路桥债/14云路桥:中泰证券提示投资者关注云南路桥业绩亏损及评级下调风险。

3. “北八道集团涉嫌操纵市场案”因性质恶劣、涉案金额巨大,拟被证监会开出合计约56.7亿元的史上最大罚单。

4. 丹东港集团公告称,丹东市中院依法裁定共查封公司价值48.93亿元财产,仲裁对生产经营和偿债能力造成不利影响。

5. 17神州数码(21.600,0.00,0.00%)SCP002、16神州数码MTN001、17神州数码SCP001:神州数码:对子公司提供担保及子公司互相担保总金额为381.03亿元。

6. 15春和CP001:春和集团:将加快追讨应收账款,用以偿还债务。

【一周经济要闻】

1. 中国1-2月规模以上工业增加值同比增7.2%,预期增6.2%;去年全年增长6.6%。1-2月固定资产投资(不含农户)同比增7.9%,预期7.0%,去年全年增7.20%。1-2月民间固定资产投资同比增8.1%,去年全年增长6.60%。1-2月社会消费品零售总额同比增9.7%,预期增长9.80%,去年全年增长10.20%。

2. 中国1-2月房地产开发投资同比增9.9%,增速比去年全年提高2.9个百分点,此前连续三个月增速下滑;其中,住宅投资增12.3%。

3. 中国1-2月发电量10454.5亿千瓦时,同比增长11%,为2013年8月以来的最高增速,去年12月同比增长6.3%。

4. 银监会:就银行业金融机构数据治理指引公开征求意见,着重从多方面引领银行业金融机构开展数据治理,要求银行业金融机构将数据治理纳入公司治理范畴,明确鼓励银行业金融机构开展制度性探索。

5. 保监会:当前保险业偿付能力充足稳定,但保险业的风险形势依然十分严峻;将把防范化解风险放在更加突出位置,严守不发生系统性金融风险的底线,尤其要重点强化保险公司偿付能力数据的真实性检查以及对流动性风险的监测。

6. 国家电网董事长舒印彪:2017年我国已经实现了风电、太阳能(4.940,-0.04,-0.80%)发电弃电量、弃电率的“双下降”;预计再经过一年,弃风弃光率将从两位数下降到一位数;必须要推进“再电气化”,积极推动以电代煤、以电代油,才能根治“三弃”顽疾。

7. 工信部研究电子信息及5G技术在冬奥会中应用。把握北京冬奥会的历史机遇,推动冰雪装备、信息通信等相关产业实现跨越式发展,突出发挥5G应用的引领作用,将科技要素融入奥运盛会。

8. 住房租赁专项公司债券再添新军。由绿城房地产集团同时申报的公开发行和非公开发行住房租赁专项公司债券分别获得上交所预审核通过和无异议函,是继龙湖地产全国首单公募住房租赁专项公司债券、保利地产(13.930,-0.14,-1.00%)全国首单租赁住房REITs等债券产品后,上交所助力租赁市场发展的又一有力举措。

9. 美国白宫贸易顾问纳瓦罗称,美国总统特朗普未来数周将宣布关于中国贸易的调查。他认为中国破坏了世界贸易体系,令全球贸易体系变得不稳定。纳瓦罗还称,美国贸易代表莱特希泽会在未来几周向特朗普提供“301调查”的行动建议。这一调查与美中知识产权实践有关,此前美国政府指责中国强迫美国企业转让知识产权和技术。

10. 美国国际贸易委员会作出终裁,美国将对从中国进口的铝箔产品征收双反关税。根据美国商务部的终裁结果,中国出口到美国的铝箔产品倾销幅度为48.64%至106.09%,补贴幅度为17.17%至80.97%。

11. 上交所:“蚂蚁”全国首单互联网电商供应链资产支持证券获批。

12. 在岸人民币兑美元16:30收盘报6.3247,较上一交易日跌26点,上周累计上涨123点。人民币兑美元中间价调贬199个基点,报6.3340,终结四日连升,且创3月9日以来最低。

附:上周一级新发情况

相关阅读

-

热点评!交通运输部:三季度交通运输经...

人民网北京10月28日电(记者王连香)交通运输部今日发布前三季度交... -

环球速看:2021年中国创新指数达264.6 ...

图片来源:国家统计局官方微博“中国统计”人民网北京10月28日电(... -

新消息丨4500多家飘绿,80多家跌停,A股...

4500多家飘绿,80多家跌停,A股到底是闹哪样? -

【独家焦点】港股、A股10月表现全球垫底...

港股、A股10月表现全球垫底!A股到底差在哪儿?外资砸完内资砸 -

焦点快播:阿维塔11交付即可享受“充电1...

10月28日,阿维塔科技宣布,首座由阿维塔与bp合作共建的定制化高... -

君旗高山葡萄酒:阳光如何影响葡萄酒的质量

阳光能提供热能,温度升高能加速葡萄的成熟。不仅如此,阳光也能为... -

开心麻花公布演出排期 爆笑家庭舞台剧...

近日,开心麻花公布演出排期,爆笑家庭舞台剧《婿事待发》将于11月1... -

纪实访谈节目《这十年·追光者》收官 ...

纪实访谈节目《这十年·追光者》10月23日晚在湖南卫视迎来收官。最... -

深足利用定位球扳平比分 拿到了最近5轮...

昨晚,在海口五源河体育场,深圳队以2∶1惊险战胜了阵容不整的河北... -

分时线怎么看?核电上市公司龙头股有哪...

分时线可以这样看:1、当股价在均价曲线的下方往上运行,触碰均线,... -

两部门:多措并举保障多晶硅合理产量 ...

人民网北京10月28日电(记者申佳平)据国家发展改革委官网消息,为... -

当前信息:A股大盘创近半年新低!行业板...

A股大盘创近半年新低!行业板块全线下跌,超4500只个股飘绿 -

17公里、31个红绿灯、全程零接管,毫末...

近日,毫末智行首席交付官甄龙豹与魏牌副总经理乔心昱也亲自上阵,... -

环球播报:A股迎来紧急消息,下周将迎来...

A股迎来紧急消息,下周将迎来重大变盘时机,给所有散户提个醒! -

疑似特斯拉紧凑车型曝光 价格或下探至1...

近日,日本媒体曝光了一组疑似特斯拉紧凑型车型的路试谍照。新车贴... -

柬埔寨到店!雷丁芒果Pro开启海外销售

10月28日,芒果Pro作为登陆柬埔寨的第二款雷丁产品正式到店,海外销... -

为什么会出现大盘涨个股不涨?风电上市...

大盘涨个股不涨即市场所说赚指数没赚钱,出现这样的情况也是比较正... -

全球视讯!工信部:前三季度我国造船市...

人民网北京10月28日电(记者申佳平)据工业和信息化部官网消息,202... -

新能源车继续领跑 汽车消费活力尽显

随着国民经济恢复向好,新车密集投放上市,购置税减半等政策支持,... -

9月我国货运指数基本恢复至去年同期水平

人民网北京10月28日电(记者许维娜)记者日前从交通运输部科学研究...