港股医疗赛道又添新兵 麦迪卫康三顾港交所

近日,港股医疗赛道又添新兵。麦迪卫康三顾港交所,终于过了聆讯。

12月,京东健康登陆港交所。截至发稿日,京东健康上市累计涨幅已超133%,总市值已过5000亿元。京东健康的表现,引起市场对于互联网医院的空前关注。

而麦迪卫康身上热点概念颇多:综合营销、互联网医院、CRO……麦迪卫康会是不会是下一个热门?

处于风口之上?

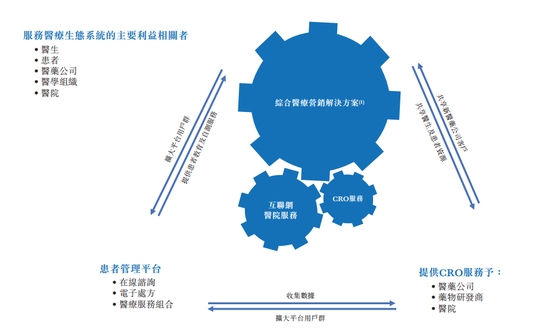

麦迪卫康是一家心脑血管疾病综合医疗营销解决方案提供商。招股书显示,麦迪卫康的业务主要分为三大板块,分别是综合医疗营销解决方案、互联网医院以及CRO服务。三大板块相互协同,形成一个完整的服务链。互联网医院、CRO,这些都是资本市场的大热门。

众所周知,投行业务的本质是包装业务。业务发展前景好、财务报表漂亮的公司,才能获得资本市场的青睐。因此为公司的招股书“润色”,是一个好投行的基本修养;而投资者的基本修养恰好相反,是透过包装看本质。

而招股书中的互联网医院以及CRO服务,似乎正是为了迎合资本市场“口味”而生。麦迪卫康2019年2月才从新三板除牌,并于2019年10月第一次提交招股书。而恰好在2019年年底,麦迪卫康开始提供CRO服务及互联网医院服务。

此外,目前这两个板块的收入体量都极小。在2020年上半年CRO的营收仅为292万元,还较2019年下半年环比下滑近三成;同期互联网医院业务的收入才7万元,收入规模可忽略。互联网医院服务方面,麦迪卫康已开发微信公众号及移动应用程序,提供在线咨询及电子处方。自2019年10月推出起,移动平台进行了超过13,581次在线咨询及超过5,254张处方药物在线订单。这个数据,相当于日均在线咨询才30余笔,开出处方仅十数张,并不具备影响力。

从收入结构来看,亦是如此。2020年上半年,CRO服务及互联网医院业务的收入,占总收入的占比仅为2.1%;综合医疗营销解决方案的收入占比高达97.9%,才是麦迪卫康的主要业务。可以说,公司本质是医学公关服务公司,在医药产业链中承担营销这一环节。医药营销,并不像互联网医院和CRO服务,是医药行业中较为传统的产业。

麦迪卫康是中国最大的心脑血管疾病综合医疗营销解决方案提供商。综合医疗营销解决方案主要包括医学会议服务、患者管理服务以及营销战略和咨询服务,分别对应了药企的不同营销环节。2019年,医学会议服务所获得的营业收入为2.82亿,占总收入的66.1%,是麦迪卫康最核心的业务板块和最主要的营收来源。

医学会议是传统的营销活动,是学术推广的基本形式。医药制造公司需要通过学术会议的方式,让临床医生了解公司产品,同时也需要收集药品在临床使用过程中的相关反馈信息。医学会议可为医生、医学协会与医药公司之间提供进行交流及对话的平台,从而达到营销的效果。

以麦迪卫康的旗舰医学会议——天坛会为例。天坛会是亚太地区最具影响力兼最具声望的心脑血管疾病会议之一,天坛会包括众多有影响力的医学组织,包括唯一获中国科协认可的心脑血管疾病医学协会及其他知名国际医学组织。麦迪卫康会邀请权威医生(作为演讲者)、各地知名医生以及药企参与会议。2019年天坛会期间,约 11,000名医生及约50家医药公司出席。

赛道如何评价?

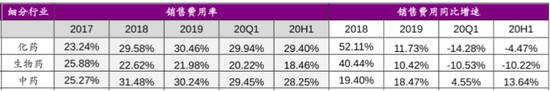

医药行业常因高额营销费用而备受诟病。抛开当中的商业贿赂行为不谈,从另一个角度来看,营销活动的确是药企十分重视的环节。以制剂公司为例,2018年,化药、中药上市公司的平均销售费用率均超过30%;生物药稍低,但亦高达22.62%。尽管随着两票制以及带量采购的执行,销售费用有所回落,但营销活动的市场空间仍很大。

比如说,恒瑞医药仅2019年一年的销售费用就高达85.25亿元。其中88%的销售费用的销售费用,是用作学术推广、创新药专业化平台建设等市场费用。这样看来,麦迪卫康所在赛道似乎雪厚坡长。

但事实并非如此。首先,麦迪卫康的核心赛道是在心脑血管疾病综合医疗营销解决方案市场,2019年这个细分市场规模仅仅人民币56亿元。

此外,麦迪卫康面临着非常激烈的市场竞争。像麦迪卫康这样的会议举办方,核心竞争力是来自人脉资源,更准确地说,是医生资源网络。因此,能否广泛邀请具影响力及知名度的医生,是决定着营销结果的关键,也是药企选择营销方案提供商的核心考虑因素。权威医生能够接触庞大的患者群体,并影响着会议的价值。

尽管建立广而深的医生网络需要一定的时间,但总体来看,这个行业总体的壁垒并不高。截至2020年6月30日,麦迪卫康已发展了一个包含约24,000名心脑血管疾病医生在内的网络,其中超过70%任职于中国三级医院。但是这些医生亦在麦迪卫康竞争对手的资源网络中,并不具备排他性。

这个行业属性导致了市场格局十分分散,竞争尤其激烈。2018年,中国的心脑血管疾病综合医疗营销解决方案提供商,数量庞大达数千名。2019年,麦迪卫康的医学会议服务所获得的营业收入为2.82亿,占据4.9%的市场份额。以2019年收入计,麦迪卫康是中国心脑血管疾病最大的综合医疗营销解决方案市场提供商;五大行业参与者合共仅仅占据6.7%市场份额,可见市场之分散。

在激烈的竞争中,价格战成为常见的竞争手段,影响了行业整体盈利水平。尽管麦迪卫康是头部企业,但其毛利率仍较低,长期维持在30%以下,并呈现下降趋势。2019年,麦迪卫康的毛利率较2018年下降6.1个百分点降至22.2%;而2020年上半年毛利率进一步下降至20.3%。

疫情影响何时休?

麦迪卫康曾于2016年在新三板挂牌,从2019年2月摘牌后,就开始了不断冲刺港交所。2019年10月、2020年5月、2020年11月,麦迪卫康先后三次向港交所主板递交上市申请,相当于每隔半年便递表一次,可见上市决心之强烈。近日,麦迪卫康终于过聆讯,算是夙愿已偿。

但是麦迪卫康在当前上市,未必是一个好时机。受疫情影响,麦迪卫康的业绩受到冲击,报表实在不算是十分靓丽。2016年-2019年,麦迪卫康实现营收分别为2.59亿元、2.99亿元、4.27亿元,分别同比增长15.44%、42.81%;同期,年内溢利分别为0.30亿元、0.40亿元、0.22亿元,分别同比增长31.5%、同比下降44.3%,盈利能力并不稳定。

而疫情使得麦迪卫康的盈利情况雪上加霜。2020年H1麦迪卫康实现营收1.39亿元,较去年同期的1.62亿元下降14.20%;年内溢利为-401万元,出现亏损。

多年以来,麦迪卫康的会议形式绝大部分使采用线下举办。疫情以来,麦迪卫康积极补救。麦迪卫康在招股书中披露,其已推出医会+App等线上会议产品,医学组织及医药公司可提交现场会议请求及监察会议进行。公司亦已收购长颈鹿平台作为视频会议和在线教育工具,使医院可举行或出席在线医学会议并观看由医生录制的培训视频。尽管万事俱备,线上会议的形式仍很难取代线下会议。线下的交流可以灵活自主,整体效果也比线下活动好。因此药企往往选择推迟会议计划,而非采用线上模式举行。

因此,在疫情常态化下,麦迪卫康的业绩可能会陷入较长时间的波动。成长性与确定性存疑的麦迪卫康,或者只能用低估值来扳回一城。

关键词: 港股医疗

相关阅读

-

股票回购多久会涨?柔性电子上市公司龙...

不确定,股票回购之后股价可能会出现下跌的走势,比如,主力出货,... -

a股异常交易停牌规则是什么?2022年有机...

沪市新股上市首日涨跌幅达到规定的限制,停牌30分钟,深市新股上市... -

股市一年赚20点是什么水平?铁路基建上...

股市一年赚20%很正常,行情好的时候可能体现不了水平,不过行情不好... -

中超第19轮的补赛开打 梅州客家在大连...

昨天下午,中超第19轮的补赛全面开打。北上大连的梅州客家在大连市... -

广东男篮23分击败上海大鲨鱼 布鲁克斯...

昨晚,CBA常规赛再战一轮,广东男篮以23分的优势击败上海大鲨鱼队,... -

全红婵首次参加跳水世界杯 207C动作得...

昨晚,在德国柏林举行的跳水世界杯产生了首枚金牌。在女子双人十米... -

李玮锋出任广州城主帅 广州城才逐渐走...

在结束第21轮0∶0逼平沧州雄狮的比赛之后,广州城只是稍作休整,在1... -

《和平精英》的开放世界 全局开放商业想象

未来30年,元宇宙将是中国的支柱产业,至少有12亿人可以成为元宇宙... -

如何打破银行场景金融转型焦虑 百融云...

身处数字经济时代,用户对于千人千面、实时响应、场景化的诉求日益... -

泰隆银行突破柜台窗口式政务服务定式思...

日前,绍兴市柯桥区外贸共享客厅在泰隆银行绍兴分行揭牌成立,在全... -

世界快资讯丨固定资产投资增速加快 投...

相关阅读:消费市场逐步恢复新型消费增势良好政策措施加力显效工业... -

四部门:部署开展涉企违规收费专项整治...

人民网北京10月27日电(记者孙博洋)记者从市场监管总局了解到,日... -

台州银行投向小微企业与“三农”客户的...

台州银行温州分行成立12年来,与小微企业和三农交贴心的朋友,累计... -

精彩看点:智通A股融资融券统计|10月27日

智通A股融资融券统计|10月27日 -

进出口银行浙江省分行:21.5亿元红狮印...

由进出口银行浙江省分行牵头的等值21 5亿元人民币红狮印尼东加银团... -

浙商银行投放人行设备更新改造再贷款清...

近期,浙商银行落实设备更新改造再贷款和制造业中长期贷款投放的相... -

绍兴市成立科学家研究中心 打造弘扬科...

日前,绍兴市科学家精神研究中心揭牌成立仪式在绍兴文理学院举行。... -

浙江省科协科普部组织浙江农林大学5位博...

日前,浙江省科协科普部组织浙江农林大学5位博士科技志愿者,响应智... -

鹿城区科协持续举办项目路演活动 吸引...

近日,为加速推动科技成果转化,促进产业高质量发展,服务国家创新... -

孙宇晨2022釜山区块链周演讲:区块链是...

据韩国媒体全球经济新闻10月27日报道,波场TRON创始人孙宇晨线上出...