靓丽业绩背后 思美传媒的商誉高达将近20亿元

思美传媒(20.500,0.05,0.24%)发布2017年年报,实现营收42亿元,同比增长9.56%;净利润2.3亿元,同比增长63.25%。

但靓丽业绩背后,思美传媒的商誉高达将近20亿元,其净资产仅有33亿元,已经超过净资产的一半以上,占比达到60%。

年报报告期显示,思美传媒2017年已完成了对掌维科技100%股份、观达影视100%股份、科翼传播剩余20%股份的收购,掌维科技、观达影视、科翼传播均已成为思美传媒的全资子公司。对此,思美传媒对外宣称其已形成了所谓“IP源头+内容制作+营销宣发”的内容产业化运营平台。如此靓丽的业绩高速增长,但是商誉却奇高,那么思美传媒真实的业绩到底如何呢?

商誉骤增背后红利: “业绩并表” 送来了高增长

思美传媒年报显示,其主要业务来自互联网广告、电视广告及内容营销,其占当期总营收比分别为46%、25%、21%。

报告期内,最为突出的是互联网广告业务急剧增长,其同期同比增长53%,占营收总比达到将近46%,可谓是公司业务收入源的半壁江山,但是第二大电视广告及第三大内容营销分别同期下降12%、19%。

但思美传媒毛利情况又是如何呢?公司第一大业务同期下降0.72%,第二大业务同期下降1.87%,而第三大业务同期上涨了19%。综合来看,互联网广告业务虽然在增长,但是其毛利下降,利润空间收窄;第二大业务规模与毛利齐下降;第三大业务毛利虽然在增长,但是其规模同样在下降。因此,思美传媒看似营业收入与净利双丰收,但是将其业务拆解分析后业绩实质增长并不乐观。

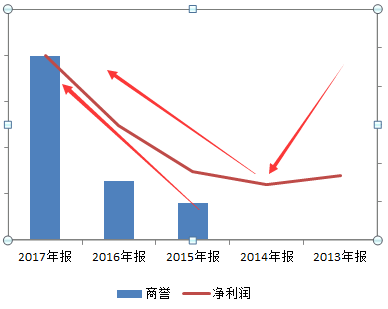

新浪财经进一步发现,2014年其业绩有个触底反弹,紧随以后就是净利润急剧上升。自2014年起,其净利润从7000万元增长到2.4亿元,增长了足足三倍有余,但是其商誉也在急剧攀升,其商誉从2014年的100万元增长到2017年的19.94亿元,增长了将近1994倍。

历年商誉与净利润对比:

可以看出,每次思美传媒业绩增长的背后都伴随着商誉的急剧攀升。

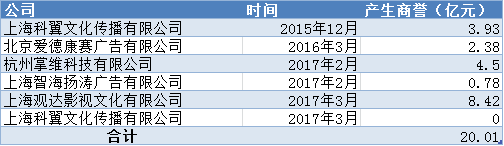

思美传媒自2015年至2017年,共发起了6起并购,收购价将近23亿元。这就不难明白为什么公司商誉如此之大。

思美传媒历年商誉形成:

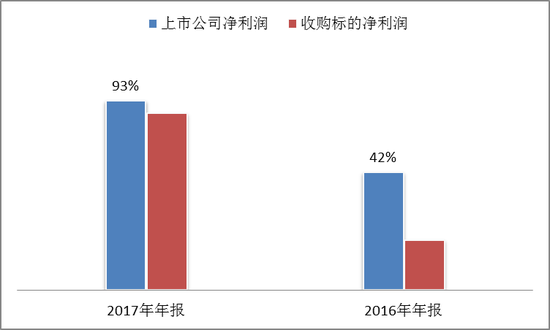

那么商誉奇高背后,是否意味着思美传媒的大部分业绩都是来自于收购标的呢?

新浪财经发现,2016年思美传媒与收购标的净利润之比为42%,到2017年其比例飙升到93%。如此高的占比,说明并表业绩对上市公司业绩贡献不小。这就意味着其业绩高增长主要得益于收购标的并表业绩,因此,高增长背后就是源自标的公司业绩并表。

上市公司与收购标的公司净利润对比:

商誉不减值猜想:或为高估上市公司业绩

由于思美传媒业绩主要来自并表,那上市公司业绩是否存在高估呢?

新浪财经根据年报发现,公司对收购形成的巨额商誉并没有对其进行相关的减值。众所周知,根据资产减值准则的规定,资产存在减值迹象的,应当估计其可收回金额,然后将所估计的资产可收回金额与其账面价值相比较,以确定资产是否发生了减值,以及是否需要计提资产减值准备并确认相应的减值损失。在估计资产可收回金额时,原则上应当以单项资产为基础,如果企业难以对单项资产的可收回金额进行估计的,应当以该资产所属的资产组为基础确定资产组的可收回金额。通常情况,上市公司发生商誉减值基本都是因收购标的公司业绩不及预期从而对其商誉进行减值。但是,新浪财经发现思美传媒标的公司已经出现业绩不及预期情况,然而思美传媒并没有对相关标的形成的商誉进行减值。

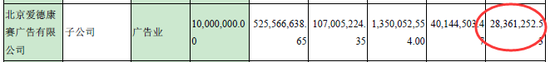

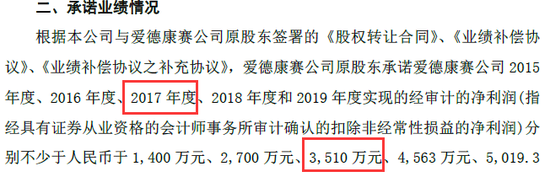

公司2016年2月将北京爱德康赛广告有限公司并进公司,并跟与签订相关对赌协议。爱德康赛公司原股东承诺爱德康赛公司2015年度、2016年度、2017年度、2018年度和2019年度实现的经审计的净利润(指经具有证券从业资格的会计师事务所审计确认的扣除非经常性损益的净利润)分别不少于人民币于1400万元、2700万元、3510万元、4563万元、5019 万元,如果不及预期将对其进行相关利润补偿。

但是根据公告信息显示,爱德康赛2017年实现净利润是2800万元,都不及其业绩承诺的扣非净利3510万元。根据收购公告其形成的商誉将近2.3亿元,业绩已经不达标,如此之大的商誉不进行减值是不是不合理,难道是“有意”高估业绩?

爱德康赛净利润如下:

爱德康赛业绩承诺:

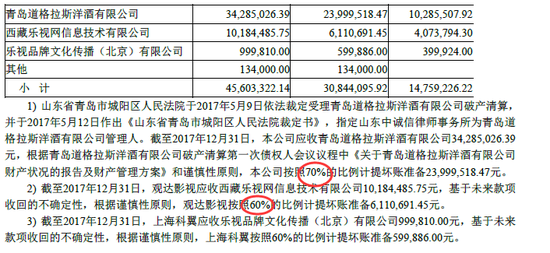

商誉不减值会使得业绩“高估”,那么坏账计提是不是也存在类似“高估”现象?新浪财经发现其对经营恶化客户的债权并没有按照100%谨慎性原则去计提坏账。

业内人士表示,如果客户经营出现明显恶化,基于谨慎性原则就需要对其相关坏账进行100%计提。新浪财经发现,思美传媒对出现明显经营困难的客户并没有按照100%计提,而是按照一定比例计提。如果基于谨慎性考虑,像进入破产清算的、资金链断裂的等经营困难的客户,基于谨慎性原则就需要100%计提,但是思美传媒也只是按照一定比例计提。这些“小细节”是不是进一步印证其存在有意“高估”业绩的意向。

坏账处理截图:

高估业绩或为减持铺路

假设,如果上市公司发生1%减值,则影响净利2000万,如果发生5%,则影响净利1亿元,所以巨大的商誉不减值将为未来业绩埋下大雷。

那思美传媒商誉不减值背后动因是什么呢?新浪财经发现,公司股东股票解禁密集期在2018年,特别是2019年。一种可能性是,对于上市公司业绩必须在解禁前期需要维持足够的稳定,或为后续减持铺路搭桥。

解禁时间:

如果业绩不稳定,对将来减持套现就会形成一定压力,不利于减持操作。如果维持一个稳定的业绩,使得股价也相对稳定,为将来减持套利留有空间。因此,当公司内生业绩不够以后,就需要借助外力,通过收购,业绩并表使得业绩靓丽。稳定的业绩对股价的稳定相当重要,因此相关减值损失确认就需要尽量压低,减少业绩抵消项。所以即使标的公司业绩出现恶化,对应的商誉也不考虑减值,当然债权计提政策肯定也会相对“宽松”。在解禁期前,其尽量多做些业绩“增量”(股价增项),如收购观达影视等,少做些业绩“减项”(股价减项),如商誉减值坏账计提等。

同时值得关注的是,思美传媒2017年已有股东密集减持,公司董事兼副总经理陈静波也因违规卖出公司股票,被深交所出具了监管函。

相关阅读

-

计算机二级证书的含金量高吗?计算机二...

计算机二级考试科目选报,推荐二级office,即就是MS office及WPS of... -

什么时候参加国家计算机二级考试?计算...

2022年全国计算机等级考试(NCRE)(二级)将举办四次考试,时间分别为3... -

A股牛市有哪些特征?2022年部分风电龙头...

A股牛市的六大特征如下:1、市场上的资金大量流入,一些权重股出现... -

什么是上市和退市?部分增强现实上市龙...

退市选择是企业自主行为,上市和退市都属于资本市场常态,近期5家央... -

上海国债怎么买?储能上市部分龙头企业...

登录股票交易软件,点击国债逆回购选项;再点击沪市上的国债逆回购进... -

股票回购多久会涨?柔性电子上市公司龙...

不确定,股票回购之后股价可能会出现下跌的走势,比如,主力出货,... -

a股异常交易停牌规则是什么?2022年有机...

沪市新股上市首日涨跌幅达到规定的限制,停牌30分钟,深市新股上市... -

股市一年赚20点是什么水平?铁路基建上...

股市一年赚20%很正常,行情好的时候可能体现不了水平,不过行情不好... -

中超第19轮的补赛开打 梅州客家在大连...

昨天下午,中超第19轮的补赛全面开打。北上大连的梅州客家在大连市... -

广东男篮23分击败上海大鲨鱼 布鲁克斯...

昨晚,CBA常规赛再战一轮,广东男篮以23分的优势击败上海大鲨鱼队,... -

全红婵首次参加跳水世界杯 207C动作得...

昨晚,在德国柏林举行的跳水世界杯产生了首枚金牌。在女子双人十米... -

李玮锋出任广州城主帅 广州城才逐渐走...

在结束第21轮0∶0逼平沧州雄狮的比赛之后,广州城只是稍作休整,在1... -

《和平精英》的开放世界 全局开放商业想象

未来30年,元宇宙将是中国的支柱产业,至少有12亿人可以成为元宇宙... -

如何打破银行场景金融转型焦虑 百融云...

身处数字经济时代,用户对于千人千面、实时响应、场景化的诉求日益... -

泰隆银行突破柜台窗口式政务服务定式思...

日前,绍兴市柯桥区外贸共享客厅在泰隆银行绍兴分行揭牌成立,在全... -

世界快资讯丨固定资产投资增速加快 投...

相关阅读:消费市场逐步恢复新型消费增势良好政策措施加力显效工业... -

四部门:部署开展涉企违规收费专项整治...

人民网北京10月27日电(记者孙博洋)记者从市场监管总局了解到,日... -

台州银行投向小微企业与“三农”客户的...

台州银行温州分行成立12年来,与小微企业和三农交贴心的朋友,累计... -

精彩看点:智通A股融资融券统计|10月27日

智通A股融资融券统计|10月27日 -

进出口银行浙江省分行:21.5亿元红狮印...

由进出口银行浙江省分行牵头的等值21 5亿元人民币红狮印尼东加银团...