截止2019年三季度末,保险资金共持有12家上市银行流通股

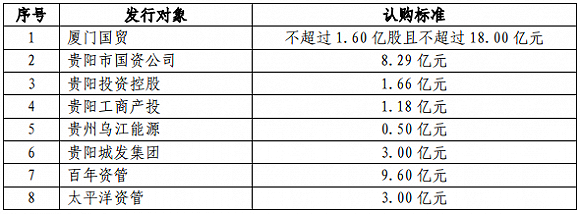

近日,中融人寿受托管理人百年资管、太保人寿受托管理人太平洋资管拟参与认购贵阳银行(601997.SH)非公开发行A股,分别认购9.6亿元、3亿元,合计认购12.6亿,占此次发行计划3成。

业内人士分析指出,由于保险资金投资主要考虑资产与负债相匹配,持有银行股的长期收益率都较为可观,故受险资青睐。经梳理发现,截止2019年3季度末,保险机构共持有12家上市银行流通股,持仓市值达5097.45亿。

展望2020年,业内人士表示,仍旧看好权益类资产,A股全年或宽幅震荡,下一阶段,以银行股为代表的高分红、高股息标的配置,仍是险资主流的权益投资方向。

贵阳银行增发扩股,百年资管、太平洋资管认购12.6亿占3成

逐一来看,中融人寿披露公告称,委托管理人百年资管认购贵阳银行非公价发行A股9.6亿元,构成重大关联交易。

中融人寿本次交易前,其股东中天金融(3.670,-0.13,-3.42%)、金世旗控股已持有贵阳银行股份,根据《关联交易管理办法》,此次认购行为构成以关联方共同投资为基础的关联交易。蓝鲸保险注意到,截止2019年3季度末,中天金融、金世旗控股已双双退出贵阳银行前十大流通股股东行列。

同时,9.6亿元的交易金额,达到3000万以上,且超过中融人寿2019年末未经审计净资产的1%,亦属于重大关联交易。

据了解,百年资管以受托管理的中融人寿普通保险资金参与认购,属于中融人寿自有资金。蓝鲸保险从中融人寿相关人士了解到,该笔认购属于百年资管主动投资管理行为,公司循例进行信披。

从金额来看,这笔认购资金,对中融人寿并不算“小钱”。截止2019年末,中融人寿未经审计净资产约28.86亿元,认购支出占比33.26%,将近3成。

除百年资管外,认购名单中还出现另一家保险资管公司的身影。太平洋资管以受托管理的太保人寿保险资金参与认购,认购金额为3亿元。

目光转向贵阳银行,从《非公开发行A股股票预案》来看,其拟非公开发行不超过5亿股A股股票,募资不超过45亿元资金,经批准或审核后,所募集资金将在扣除发行费用后,全部用于补充核心一级资本,提高资本充足率。

当前核心一级资本充足率低于早前预期水平,也是促进贵阳银行扩发的重要因素。对此,贵阳银行也期望通过非公开发行,有效补充核心一级资本,提升资本充足水平,满足银保监会要求。

根据《贵阳银行股份有限公司资本管理规划(2017-2019 年)》的要求,2019 年末公司目标核心一级资本充足率、一级资本充足率和资本充足率分别为 9.00%、10.20%和 12.60%。但截至 2019 年三季度末,贵阳银行合并口径的核心一级资本充足率为 8.89%,一级资本充足率为10.24%,资本充足率为 13.06%,核心一级资本充足率低于目标值。

一般来说,商业银行机构在经营管理中面临着较为严格的资本要求,伴随业务发展和资产规模提升,都将进一步加大资本消耗,因此,除自身收益留存积累之外,仍需要考虑通过股权融资的方式对资本进行补充,以保障资本充足水平。

“将对资本充足率、盈利能力产生直接的影响”,一位金融业内人士对蓝鲸保险分析称,“资本充足率提高,也意味着商业银行风险抵御能力增强,资本规模扩大,改善资产质量,为业务可持续发展奠定基础,进而增强核心竞争力,提升整体盈利水平”。

流动性好、股息率高、盈利能力强,价值投资险资青睐银行股

事实上,银行股一直是保险资金青睐的投资标的。保险机构向来偏好流动性好、股息率高、盈利能力强的个股,而银行股不仅经营稳健,且能带来长期稳定的分红收益。

“坚持价值投资,也是看好一家上市公司的未来发展”,苏宁金融研究院金融研究员陈嘉宁对蓝鲸保险分析称,其指出,以百年资管、太平洋资管参与贵阳银行非公开发行来看,大多情况这一方式较二级市场直接交易,股价更低,尽管有限售期,但对于秉持长期投资的险资而言,并非大问题。

早前,宁波银行(25.320,-0.68,-2.62%)(002142.SZ)非公开发行“宁行优02”优先股时,亦有平安人寿、平安资管等5家保险机构累计认购33亿元,不参与上市公司经营管理,亦有固定股息回报及潜在的利润分红,也是险资谋求点。

一位保险业内人士强调称,保险资金运用必须以服务保险业为主要目标,坚持稳健审慎和安全性原则,符合偿付能力监管要求,“更需要根据保险资金性质,实行资产负债管理和全面风险管理,专业化、规范化、市场化”。而银行股满足盈利增长稳定、分红稳定和较好流动性等条件,基本面有较强支撑。

蓝鲸保险梳理发现,截止2019年三季度末,保险资金共持有12家上市银行流通股,持仓市值达5097.45亿。

从个股来看,平安银行(14.600,-0.51,-3.38%)(000001.SZ)、招商银行(34.350,-0.87,-2.47%)(600036.SH)、浦发银行(10.960,-0.25,-2.23%)(600000.SH)、兴业银行(17.350,-0.47,-2.64%)(601166.SH)是险资持股比例较高的银行股,持仓市值分别为1753.11亿元、874.96亿元、688.28亿元、525.43亿元,重仓公司包括平安集团、平安人寿、大家人寿、富德生命人寿等。且在三季度,工商银行(5.320,-0.08,-1.48%)(601398.SH)等4家银行均有加仓。

“保险资金投资主要考虑资产与负债相匹配,目前,险资持有银行股的长期收益率都较为可观”,陈嘉宁进一步分析称,银行股市值较大,保险资金作为机构投资者买入卖出时,不易造成市值波动,同时,银行股市盈率、市净率较低,一般分红较高,流动性好,受险资喜爱,且银行业波动周期不明显,稳健趋势与险资投资风格吻合,“从长期来看也是好的策略”。

天风证券(6.720,-0.46,-6.41%)研究团队分析指出,自2017年强化监管以来,银行负债成本压力和资本约束成为影响估值提升的主要因素。站在当前,政策大力引导上市银行通过各类工具补充资本,流动性充裕,LRP利率虽有所下调,但叠加负债成本率下降,未来息差下降幅度或有限。A股银行板块近期营收和净利增速平稳、资产质量持续向好之下,叠加近期社融数据较好昭示经济阶段性企稳或已不远,天风证券研究团队表示,“我们认为银行业2020年业绩会较好”。

“在引导长期资金进入资本市场的过程中,银行股作为波动率低、分红与股息可观的蓝筹股,配置机遇突出”,华泰金融沈娟表示,短期政策支持、长期增量资金入市,也为银行股创造了机遇。

“下一阶段,以银行股为代表的高分红、高股息标的配置,仍是险资主流的权益投资方向”,陈嘉宁总结称。

关键词: 保险资金投资黄金

相关阅读

-

计算机二级证书的含金量高吗?计算机二...

计算机二级考试科目选报,推荐二级office,即就是MS office及WPS of... -

什么时候参加国家计算机二级考试?计算...

2022年全国计算机等级考试(NCRE)(二级)将举办四次考试,时间分别为3... -

A股牛市有哪些特征?2022年部分风电龙头...

A股牛市的六大特征如下:1、市场上的资金大量流入,一些权重股出现... -

什么是上市和退市?部分增强现实上市龙...

退市选择是企业自主行为,上市和退市都属于资本市场常态,近期5家央... -

上海国债怎么买?储能上市部分龙头企业...

登录股票交易软件,点击国债逆回购选项;再点击沪市上的国债逆回购进... -

股票回购多久会涨?柔性电子上市公司龙...

不确定,股票回购之后股价可能会出现下跌的走势,比如,主力出货,... -

a股异常交易停牌规则是什么?2022年有机...

沪市新股上市首日涨跌幅达到规定的限制,停牌30分钟,深市新股上市... -

股市一年赚20点是什么水平?铁路基建上...

股市一年赚20%很正常,行情好的时候可能体现不了水平,不过行情不好... -

中超第19轮的补赛开打 梅州客家在大连...

昨天下午,中超第19轮的补赛全面开打。北上大连的梅州客家在大连市... -

广东男篮23分击败上海大鲨鱼 布鲁克斯...

昨晚,CBA常规赛再战一轮,广东男篮以23分的优势击败上海大鲨鱼队,... -

全红婵首次参加跳水世界杯 207C动作得...

昨晚,在德国柏林举行的跳水世界杯产生了首枚金牌。在女子双人十米... -

李玮锋出任广州城主帅 广州城才逐渐走...

在结束第21轮0∶0逼平沧州雄狮的比赛之后,广州城只是稍作休整,在1... -

《和平精英》的开放世界 全局开放商业想象

未来30年,元宇宙将是中国的支柱产业,至少有12亿人可以成为元宇宙... -

如何打破银行场景金融转型焦虑 百融云...

身处数字经济时代,用户对于千人千面、实时响应、场景化的诉求日益... -

泰隆银行突破柜台窗口式政务服务定式思...

日前,绍兴市柯桥区外贸共享客厅在泰隆银行绍兴分行揭牌成立,在全... -

世界快资讯丨固定资产投资增速加快 投...

相关阅读:消费市场逐步恢复新型消费增势良好政策措施加力显效工业... -

四部门:部署开展涉企违规收费专项整治...

人民网北京10月27日电(记者孙博洋)记者从市场监管总局了解到,日... -

台州银行投向小微企业与“三农”客户的...

台州银行温州分行成立12年来,与小微企业和三农交贴心的朋友,累计... -

精彩看点:智通A股融资融券统计|10月27日

智通A股融资融券统计|10月27日 -

进出口银行浙江省分行:21.5亿元红狮印...

由进出口银行浙江省分行牵头的等值21 5亿元人民币红狮印尼东加银团...