关于当年累计新增借款超过2016年末净资产百分之六十的公告

2018年1月5日,A股上市公司南宁糖业(000911.SZ)发布《关于当年累计新增借款超过2016年末净资产百分之六十的公告》,公告称:

截至2016年12月31日,公司经审计合并口径额净资产为15.9亿元,借款余额为37.1亿元,截至2017年12月31日,公司借款余额为49.1亿元,累计新增借款金额为12亿元,累计新增借款占上年末净资产比例为75.53%。

风云君在阅读市值风云全平台(APP、公众号、各门户专栏)的读者评论时,时常看到有读者问我们该怎么样阅读财务报告,风云君今天就以南宁糖业为例,说一说我们一般是怎么阅读财报的。

为了方便读者的阅读,本文开头给出文章的脉络:

本文第一部分讲解了制糖业的分布情况以及糖业周期性的特点;

第二部分通过对南宁糖业财务数据进行了纵向分析;

第三部分对南宁糖业的财务数据与其他上市公司进行了横向对比。

一、糖的投资逻辑

在分析南宁糖业的财务报表之前,我们对南宁糖业所在的制糖业进行一个简略的分析:任何财务报表的分析都不能脱离行业的内在逻辑,否则就是在空洞的堆砌数字。

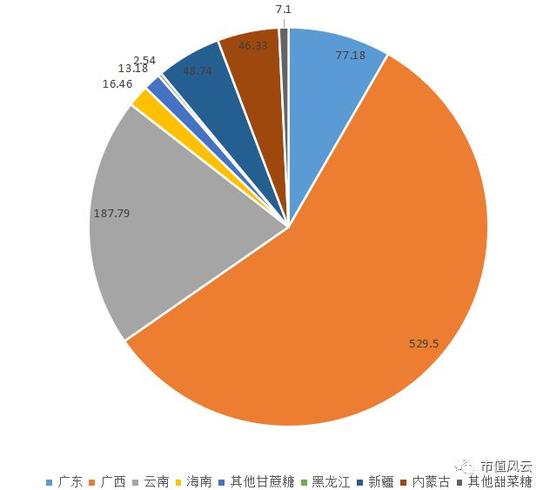

南宁糖业所处的行业为制糖行业。中国的糖产品主要分为甘蔗糖和甜菜糖,其中甘蔗糖的主要产地为广西省、云南省、广东省和海南省;甜菜糖的主要产地为新疆、内蒙古和黑龙江。

南宁糖业地处广西,是我国甘蔗糖的主产区之一。下图是16/17榨季中国各省产糖量分布。

( 数据来源:中国糖业协会,单位:万吨)

糖业公司的生产期有个专门的术语叫做“榨季”,这个有点像NBA或者足球联赛的一个赛季,一般是头一年的秋天到第二年的春天。

根据中国糖业协会数据,16/17榨季共产糖929万吨,销糖870.9万吨;其中甘蔗糖产糖量为824.1万吨,销糖量为768.6万吨;甜菜糖产糖104.7万吨,销糖102.4万吨。

其中南宁糖业所在的广西地区是国内最大的产糖和销糖基地。16/17榨季累计入厂甘蔗4300万吨,同比减少132万吨,产糖529.5万吨,同比增加18.5万吨,产糖率为12.31%(计算方法是用产糖量529.5除以使用甘蔗总量4300)。

白砂糖累计含税销售均价为6741元/吨,同比提高1128元。16/17榨季广西制糖成本大约在4600元/吨(不含税),同比增加280元/吨。全行业实现325亿元收入,同比增加50亿,广西地区糖厂实现利润20亿元左右,本榨季广西甘蔗收购价格为505元/吨。

糖业是一个具有周期性的行业,糖业生产整体上体现出“增产-降价-减产-涨价-增产”的周期性特点,食糖和糖量的产量会受到上年食糖价格的影响:

当上年食糖价格上升时,在高糖价的刺激下,蔗农会增加种植面积和资金投入,导致当年食糖产量大幅增加;与之相反,在上年食糖价格下降或者处于低谷时,蔗农会减少投入甚至改种其他农作物,导致当年食糖产量下降并带来食糖价格的回升。

食糖是一种无差别的产品。这种无差别性,既体现在卖价上,也体现在收购甘蔗的成本上。不同的食糖产品的价格之间的差别比较小,缺乏品牌效应,价格主要是随行就市,随着供需的波动而波动。

本来生产无差别商品的公司,应当采取低成本战略,但是对于甘蔗糖而言,其成本主要是由甘蔗成本组成,甘蔗的收购价格为区内统一定价。

目前甘蔗的出糖率大约在12.5%上下(比如上文提到,16/17榨季产糖率为12.31%)。换言之,每8吨甘蔗能够榨出1吨白糖。按照上文提到的甘蔗收购价为500元/吨左右的收购价来推算,原材料成本大约在4000元/吨上下。

风云君写作本文的时候,糖价在6000元/吨左右,这么计算的话,即便不考虑税费因素,每吨糖的原料收购成本就占整体销售收入的60%-70%之间,留给糖业公司节省成本的操作空间比很多行业要小得多。

在这种情况下,企业只有两种方法能够提升自身的业绩:

一方面就是扩大生产规模,规模效应能够降低单位产量的固定成本;另一方面就是对费用要有良好的把控,这主要是指销售费用、管理费用和财务费用。

二、财务报表分析

1基本财务状况

我们首先从基本的财务状况入手,基本的财务状况一般包括上市公司的营业收入、扣非净利润、净利润以及他们之间的变动趋势。

在南宁糖业的例子中,考虑到我们开头部分讲到的新增借款幅度较大的公告,我们把资产负债率放入基本财务状况当中分析。

有些时候,当上市公司出现很高并且无法解释的毛利率的时候,我们就可以把毛利率放到基本财务状况当中;另外一些时候,部分上市公司有着很高的净利润,但是与之对应的经营性现金流量却常年为负,我们就可以把经营性现金流量净额放到基本财务状况中去。

总之基本财务状况是个筐,有用的东西你可以大胆的往里装,唯一需要注意的就是要把装到框里的东西分析明白,不能管杀不管埋。

从上表可以看出,南宁糖业的营业收入分别在2011年达到42.2亿元、2013年达到44.0亿元。之后2014年营收出现断崖式下跌,当年营收只有26.9亿元,是2013年营业收入的61%。

南宁糖业的营业收入在2015年开始回升,到了2016年南宁糖业营业收入为35.9亿元,接近2010年的水平。

在扣非净利润方面,南宁糖业扣非净利润已经连续5年为负值,其中2012-2014年分别亏损3.14亿元、2.60亿元和3.18亿元。

对比营业收入与扣非净利润的变动趋势,我们发现总体上扣非净利润和营业收入变动趋势是相同的。

比如在2010年和2011年,南宁糖业的营业收入较高,上市公司也因此分别获得了1.38亿和5900万的扣非净利润,而2014年南宁糖业营业收入大幅下滑,也造成了当年扣非净利润亏损3.18亿元,为上表所列七年最低。

2013年的时候则有些特殊,我们后文对此还会再次提及。

在净利润方面,由于存在着大量的非经常性项目,所以南宁糖业的净利润和扣非净利润在某些年份出现较大的差值。

比如在2013年,南宁糖业扣非净利润为-2.60亿元,而归母净利润为4900万元。最近两年(2015年和2016年),南宁糖业扣非净利润亏损在7000-8000万元左右,而归母净利润保持在1800万-6000万之间。

在资产负债率方面,南宁糖业始终保持着较高的水平,除了2010年和2011年上市公司业绩表现好的2年外,其余5年的资产负债率都超过70%。

进一步考察资产负债表我们发现,导致南宁糖业资产负债率偏高的原因是其常年具有大额短期借款:2010年-2016年,南宁糖业短期借款数值分别为16.3亿元、25.7亿元、31.9亿元、20.4亿元、12.4亿元、22.0亿元和27.2亿元。

对比南宁糖业资产负债率与短期借款数值,我们发现两者走势一致,比如2012年南宁糖业资产负债率达到最高的79.7%,同年南宁糖业短期借款高达31.9亿元。

2

营收与糖价的周期性

上一小节列出南宁糖业的基本财务数据的时候,曾经指出,南宁糖业的营业收入在2014年滑坡严重,并于2015年和2016年逐渐回升,这种情况主要是因为糖价的周期性导致的,如下图所示:

(食糖现货价格,数据来源:广西糖网)

从上图可以看出,南宁食糖现货价格分别于2003年初、2008年底和2014年底触底,而在2006年初、2011年8月和2016年底到达阶段高点。

在第一部分我们说到,2010年和2011年是南宁糖业业绩最好的时候,营业收入分别达到38.8亿元和42.2亿元,对应的扣非净利润分别达到1.38亿元和5900万元。

彼时也是食糖现货价格最高的时候,2011年南宁糖价最高曾到达7800元/吨。

2012年起食糖价格开始下滑,糖业进入去库存周期。从2011年底到2014年9月,食糖走出了一个近3年的熊市,价格从7800元/吨下降到4000元/吨,价格下跌达到48%。

与之对应的南宁糖业营业收入从42.2亿元下降到26.9亿元,下降36%。

2015年后,食糖价格逐渐回升,从4000元/每吨逐渐上涨到6800元/吨。南宁糖业的营业收入也跟糖价一起回升。从26.93亿元上涨到35.9亿元,与之对应的扣非净利润也从-3.18亿元回升到-8300万元。

需要单独说明的是,2013年的时候南宁糖业在糖价下跌的背景下,靠多卖糖重新把营收重新拉回到40亿大关,但是在糖价较低的情况下,多卖糖并不能保证利润,当年扣非净利润亏损2.6亿元。

3

财务指标的横向对比

3.1 横向财务数据对比

我们对比2.1中的基本财务状况和2.2中的糖价走势图能够发现,南宁糖业在上一个糖价涨价周期中并没有盈利。

2016年底,糖价一度高达6800元/吨,但是高糖价仍然没能让南宁糖业盈利。南宁糖业2016年对应的扣非净利润为-8300万元。

而自2016年底后,食糖现货价格开始下跌,糖价的下滑也使得南宁糖业的业绩继续承压,2017年前三季度南宁糖业分别实现营业收入16.87亿元和扣非净利润-1.71亿元,南宁糖业2017年度扣非净利润可能再次为负。

风云君将寻找可比公司,来做一个同行业公司财务数据的对比。

中粮糖业(8.000,0.23,2.96%):A股上市公司,中粮糖业是我国最大的生产和贸易商之一,是国内食糖进口的主渠道。公司同时生产甘蔗糖和甜菜糖,年产约60万吨;同时中粮糖业是国内最大的食糖贸易商,年经营量超过200万吨。

贵糖股份(6.200,0.08,1.31%):A股上市公司,贵糖股份主要业务为机制糖的生产和销售,纸浆和机制纸的生产和销售,硫铁矿的开采、加工、销售。

相关阅读

-

关于当年累计新增借款超过2016年末净资...

2018年1月5日,A股上市公司南宁糖业(000911 SZ)发布《关于当年累计... -

天安财险查勘员带伤工作获客户赠送锦旗感谢

5月8日,上海临江房地产开发经营有限公司专程派人将一面爱岗敬业认... -

天安财险吉林分公司在省金融机构反洗钱...

日前,中国人民银行长春中心支行下发《关于对2017年度吉林省金融机... -

发力互联网 天朝上品与天一合达成战略合作

随着互联网+浪潮与实体经济深度融合,各行各业纷纷乘势东风,顺势而... -

巴菲特“护城河”的秘密何在?君智咨询谢...

近日,被称为投资界的朝圣之旅的2018巴菲特股东大会再次成为坊间追逐... -

2018年钱市网振翅翱翔!钱市网合规进程...

互联网金融自2006年进入国内,2013年蓬勃兴起,到今天的2018年,我...